Деривативы давно используются на мировом рынке как необходимые, хоть и высокорисковые инструменты, способные при грамотном использовании значительно увеличить прибыль и хеджировать риски. Стоимость непогашенных деривативных контрактов на традиционном рынке в I полугодии 2019 года оценивалась в $640 триллионов.

Деривативы, или производные финансовые инструменты, выполняют массу функций. В первую очередь они помогают предприятиям планировать производственный процесс и страховать риски, связанные с изменением цен на сырье и продукцию.

SponsoredКак работают криптовалютные деривативы

На молодом криптовалютном рынке представлены различные деривативы, но их использование ограничено спецификой цифровых активов – высокая волатильность, большой спрэд между ценой покупки и продажи, чрезмерные риски полной потери депозита. DeFi-протоколы могут дать мощный импульс развитию крипторынка, наполнив его ликвидностью и предоставив пользователям инструменты для хеджирования рисков.

Стороны, заключившие фьючерсный контракт, принимают на себя все риски, связанные с изменением стоимости базового актива, и, независимо от цены на день исполнения, они обязаны совершить сделку, поэтому их прибыль и убыток прямо пропорциональны изменениям цены за период между заключением сделки и наступлением даты исполнения.

При покупке опциона покупатель платит премию, и эта премия является платой за риск продавца в случае отказа покупателя от сделки, так как в опционном контракте от сделки может отказаться только покупатель, а продавец всегда обязан ее выполнить. По этой причине в случае покупки опционов риск ограничен уплаченной продавцу премией, а для продавца риск не ограничен, но ограничена прибыль.

Последнее время в криптовалютной индустрии отмечается взрывной рост популярности децентрализованных финансовых сервисов, таких как Compound, Earn Finance (YFI), Curve. Благодаря технологии сматр-контрактов подобные протоколы регулируют отношения между кредиторами и заемщиками. Они позволяют получить доступ к активам в залог обеспечения другими активами, даже значительно менее ликвидными.

Новое направление в сегменте DeFi-индустрии

Развитие DeFi-сектора не ограничивается только кредитованием и доступом к ликвидности. Они также предлагают пользователям возможность работать с производными инструментами, такими как опционы, на базе цифровых активов. При помощи этих инструментов, участники DeFi индустрии могут управлять своими рисками подобно тому, как участники традиционной финансовой отрасли хеджируют свои риски.

Sponsored SponsoredСейчас на DeFi-рынке представлены 8 различных протоколов предлагающих опционные контракты:

- Opyn

- Aco

- DYMMAX

- Hegic

- Opium

- Pods

- Syntetix

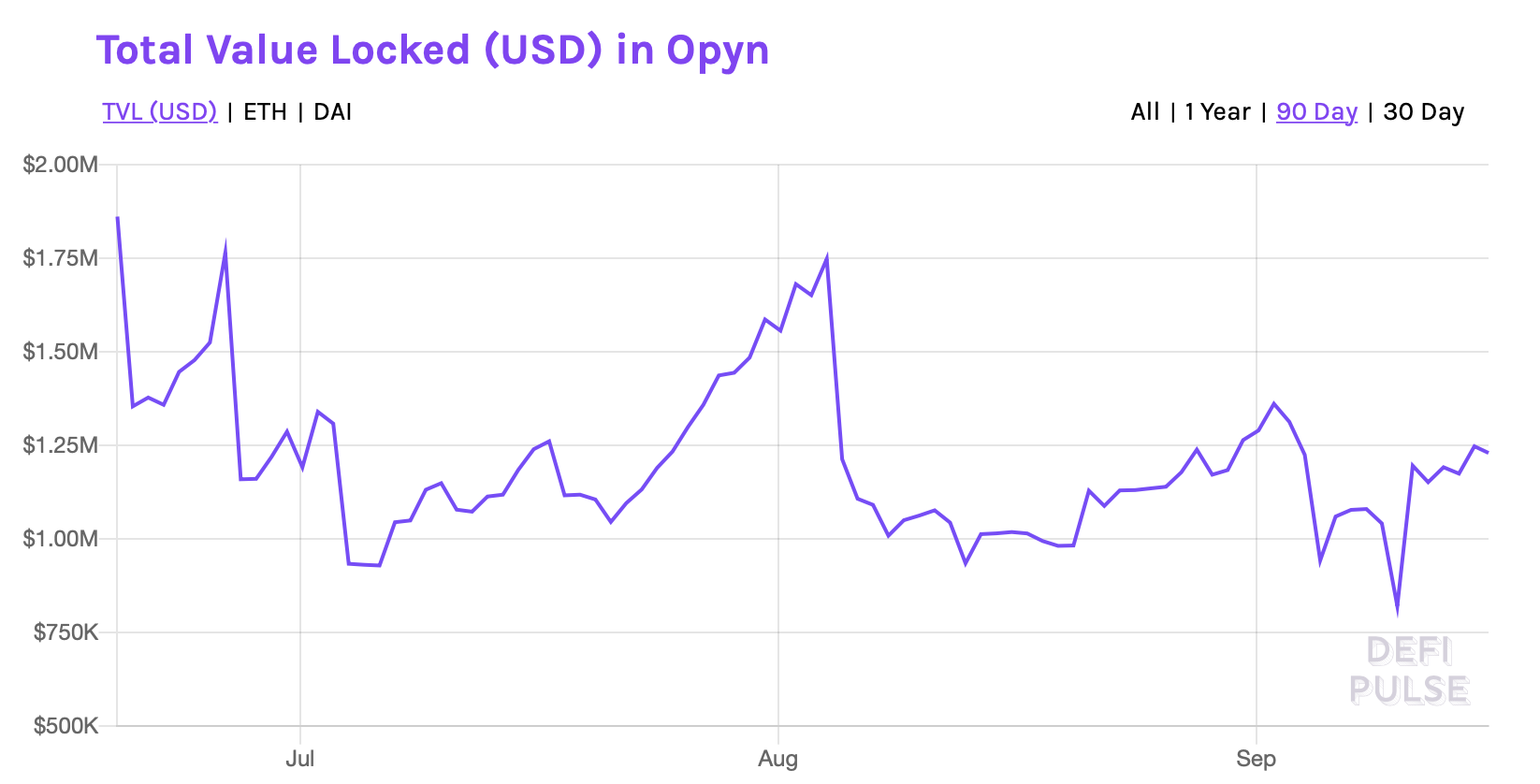

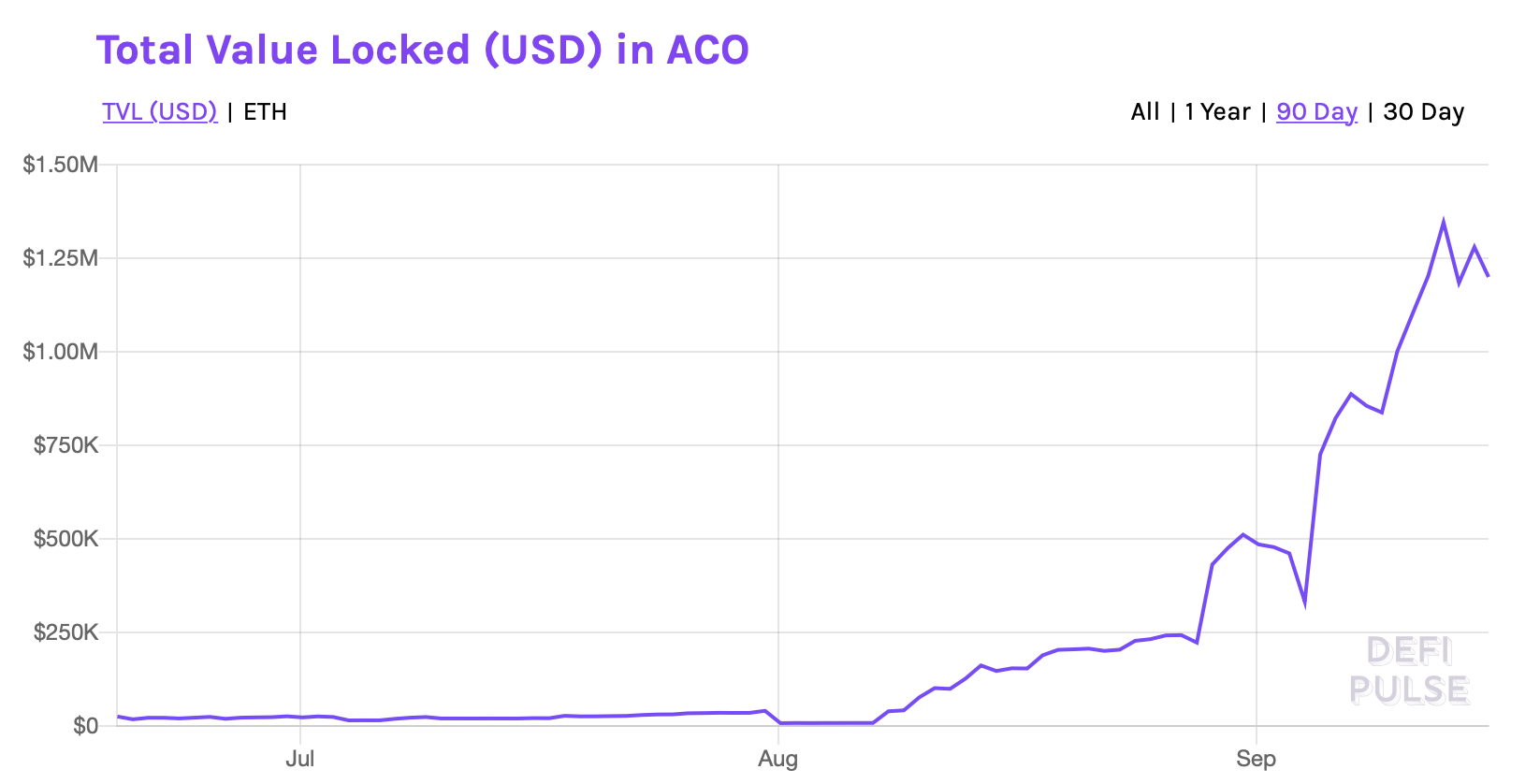

Самыми популярными остаются Opyn и ACO, которые включены в листинг DefiPulse, где можно отследить объем заблокированных средств в качестве обеспечения и динамику изменения, а также протокол DYMMAX, который интересен использованием инновационной модели ценообразования.

Sponsored SponsoredOpyn – проект был запущен в феврале 2020 года и является новым для пользователей. Это протокол опционов в классическом виде, где покупатель вносит в контракт обеспечение в объеме 100% цены страйк, а продавец вносит 100% продаваемого актива. На данный момент существуют 2 серии: для владельцев токена Compound и для желающих захеджировать риски ETH.

В сравнении с биржевыми опционами, реализованными на централизованной криптовалютной бирже Deribit, отличие заключается в необходимости полного обеспечения контракта, а также уплаты премии, что делает данный инструмент не выгодным для спекуляций. Объем заблокированных средств составляет около 1.2 млн. USDT.

ACO также новый проект на крипторынке, который является дочерней структурой Auctus, и использует модель аналогичную Opyn: позволяет продавать и покупать опционные контракты со 100% обеспечением. Проект предлагает 2 вида контрактов: ETH и YFI. Имеет вторичное обращение опционов в виде ERC-20 токенов на площадке Uniswap. За 1,5 месяца существования проекта объем залоговых средств вырос до 1.2 млн. USDT.

Оба вышеописанных проекта базируются на модели ценообразования Блека-Шоулза, которая используются для определения премий на опционы. Учитывая отсутствие активов для хеджирования рисков продавца, премии на такие контракты очень велики. Это можно отследить даже на биржевых опционах торгующихся на Deribit, например премия на опцион колл со страйков 380 и исполнением 30 октября 2020 года составляет около $40.

DYMMAX (Dynamic market making auctions and exchange) – новый проект на стадии разработки бета-версии, который в своей основе использует модель ценообразования parimutuel betting with fixed odds. Модель базируется на использовании общего пула для обеспечения выплат по прибыльным контрактам, а модель в основе проектов предполагает сделки между 2-мя участниками, что вынуждает продавцов полностью возлагать риски на себя.

Для реализации протокола команда разработала не только модель ценообразования и matching механизм для сопоставления поданных участниками заявок, но и полную цепочку от создания серии до исполнения опционов и выплат по ним. Workflow протокола базируется на аукционе, собирающем заявки в течении 24-х часов, после чего закрывающего на короткий промежуток времени для пересчета премий, определения страйка АТМ (At the Money) и сопоставления поданных приказов.

Вполне вероятно, что DeFi-деривативы станут такими же популярными, как и криптовалютные деривативы.

Ранее BeInCrypto сообщал, что растущий открытый интерес к ВТС-опционам может положительно сказаться на стоимости монеты.