С начала 2020 года на криптовалютных биржах наблюдается повышение интереса инвесторов к торговле биткоин-фьючерсами и опционами. Все больше, как частных, так и институционных инвесторов выбирают фьючерсные контракты в биткоинах, чтобы обезопасить собственные активы от рисков и возможного снижения цены. BeInCrypto обсудил перспективы и риски торгов биткоин-фьючерсами и опционами с руководителем криптовалютного фонда CryptoArt Андреем Тонколитко.

– Андрей, привет. В 2020 году наблюдается повышение интереса к торговле биткоин-фьючерсами. К примеру, в январе на бирже Bakkt рост торговли этими активами вырос сразу на 1000% в сравнении с декабрем 2019 года. С чем ты связываешь такой рост?

А.Т.: Биржа Bakkt – интересная площадка. К ней можно по-разному относиться, поэтому в этом вопросе есть некоторая неоднозначность. Но что нужно понимать: есть часть людей, которые используют биткоин-фьючерсы Bakkt как альтернативный способ покупки криптовалюты, который более защищен, по своей сути, потому что сохранность средств на счету гарантирована. Биржа Bakkt юридически более защищенная организация, и какая-то часть людей подумала: мы можем купить здесь и не переживать, что криптобиржу могут взломать.

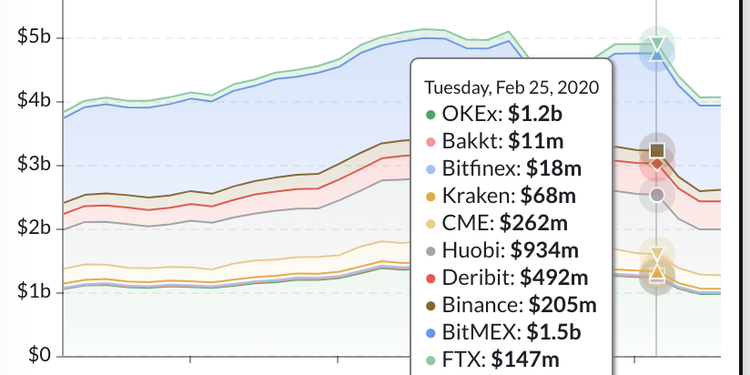

Вот эти объемы, которые выросли, – это капля в море по сравнению с теми объемами, которые торгуются на фьючерсных биржах Deribit. В своей ежедневной практике я использую сайт Skew. Там много статистики, в т.ч. и по биткоин-фьючерсам. К примеру, открытый интерес позиций Bakkt, по последним данным, 13 млн долларов, а на том же BitMEX – 1.5 млрд долларов, и это огромнейшая разница. Хорошо, что интерес к фьючерсу Bakkt растет, но, по-моему, это больше фоновое использование инфраструктуры для покупки биткоина, который они и так хотели бы купить через другой интерфейс.

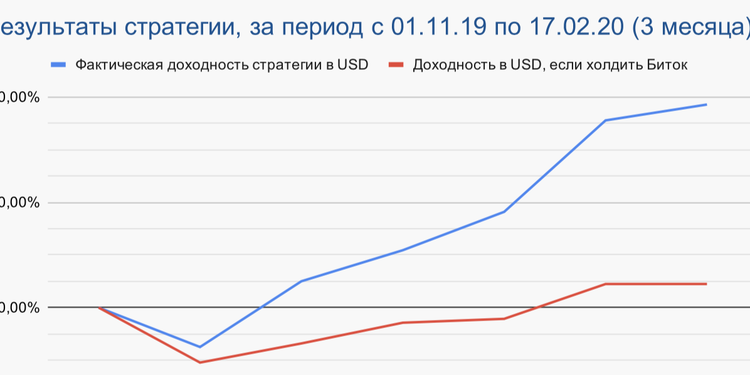

На данном графике видно, что стратегия показала себя значительно лучше, чем подход buy&hold BTC, если инвестор считает деньги в долларах.

На данном графике видно, что стратегия показала себя значительно лучше, чем подход buy&hold BTC, если инвестор считает деньги в долларах.

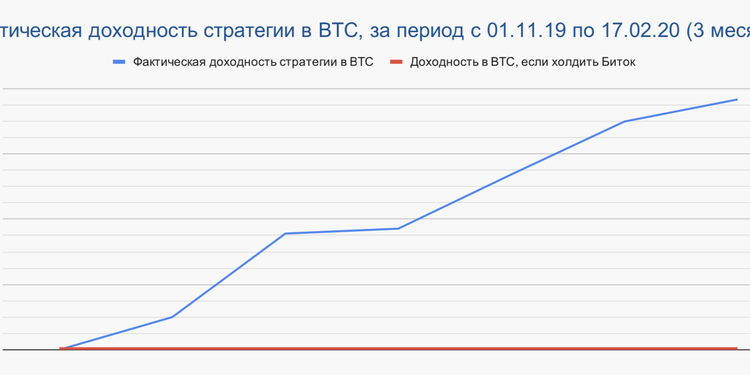

На этом графике видно, что стратегия показала себя значительно лучше, чем подход buy&hold BTC, если инвестор считает деньги в BTC.

На этом графике видно, что стратегия показала себя значительно лучше, чем подход buy&hold BTC, если инвестор считает деньги в BTC.

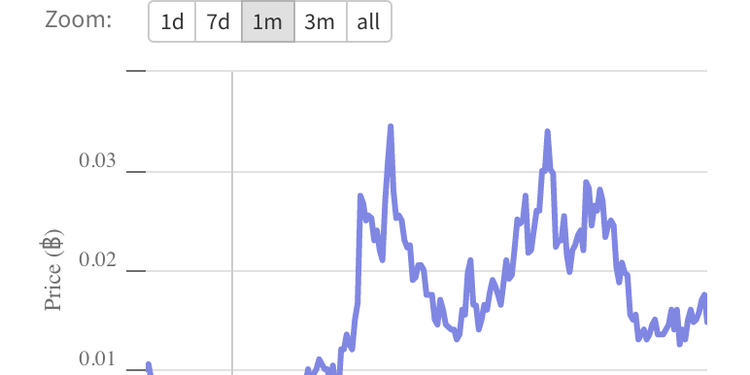

Здесь нанесены на график изменения цены BTC, который является базовым активом для используемых опционов, реальные сделки, которые проводились портфельным менеджером CryptoArt fund для получения вышеуказанных результатов.

Здесь нанесены на график изменения цены BTC, который является базовым активом для используемых опционов, реальные сделки, которые проводились портфельным менеджером CryptoArt fund для получения вышеуказанных результатов.

Это скриншот из торгового аккаунта на бирже Derebit, на котором реализовывалась стратегия.

Для инвестора мы фиксируем риск, определяем цели, горизонт инвестирования, график выплат, валюту счета. Конечно, здесь тоже работает правило: “Чем больше риск, тем больше потенциал заработка и наоборот”.

Уникальность стратегии заключается в том, что она проектируется так, чтобы зарабатывать на двух из трех видов рынка. Например, если рынок падает, то мы максимально зарабатываем. Если рынок топчется на месте, то тоже зарабатываем. А если рынок растет, мы начинаем терять деньги. Но потери мы ограничиваем, для этого есть специальная методика управления рисками. Так же для минимизации потерь мы используем методику под названием roll-up.

Есть множество разных опционных стратегий, мы их протестировали, где-то заработали, где-то потеряли, и таким образом выбрали подходящие для самых часто встречаемых целей инвесторов. На этом не останавливаемся, продолжаем оптимизации и тесты, ведем много счетов частных инвесторов.

– Давай поговорим о рисках. Какие риски в торговле опционами, фьючерсами для инвесторов?

А.Т.: Самым главным риском является риск маржин-коллов и существенных потерь от использования кредитных плечей без жесткого соблюдения риск- менеджмента и money-менеджмента.

Мы используем свой подход, который назвали для себя – анализ рисков по биноменальному древу. Сейчас поясню, что это такое. Мы берем текущее состояние рынка, определяем его и понимаем, например, аптренд. Дальше рассматриваем, что стратегия будет делать, если рынок продолжит расти, что она будет делать, если пойдет в боковик, что будет делать, если начнется падение. Дальше, определяем, например, если продолжает рынок расти, то у нас в будущем появится еще одна точка, в которой нужно определять, что стратегия должна делать в 3-х состояниях рынка. Так прорабатываем максимально возможное количество вариантов и реакций стратегии в будущем на разные изменения состояния рынка. Выбираем самую реалистичную гипотезу и даем задачу стратегии действовать оптимально относительно самого реалистичного сценария. Для каждого из сценариев и каждого подтверждения гипотезы заложены оптимальные действия. Также определяем оптимальный риск и money-менеджмент для каждого варианта. Если рынок ведет себя одним образом, мы поступаем в соответствии со стратегией, если по-другому, – то у нас тоже есть заготовленный план. Мы раскладываем действия, делаем алгоритм, сделки, все просчитываем, жестко следим за риск-менеджментом и соблюдением стратегии.

Еще есть риск того, что биржи могут видеть все позиции трейдеров/алгоритмов и начинают торговать против них. Риск взлома биржи тоже никто не отменял. Про риски волатильности я уже и не говорю.

– На что обратить внимание начинающим инвесторам? Ваши рекомендации.

А.Т. Мы с командой пришли к тому, что нужно делать алгоритмические стратегии. Думали, что лучше – трейдер или алгоритм? И остановились на алгоритме: у него нет эмоций, он не спит и совершит сделку в любом случае.

Для начинающих инвесторов главное понять: готов или не готов заниматься торговлей как основным видом деятельности. Есть несколько подходов в инвестировании. Один – вложить деньги и благополучно забыть о них, вспомнив лишь через пару лет, смотришь – а ты миллионер.

Другой – если человек хочет заниматься инвестированием профессионально, изучать стратегии, создавать автоматические алгоритмы, участвовать в торговле опционами, следовать алгоритмам.

Если же ему сложно все изучать, он может выбрать третий путь – обратиться в компанию, в частности, в такую, как наша. Мы этим занимаемся серьезно и давно. Для разных потребностей человека у нас есть разные продукты.

Так что выбор за самим инвестором. Для начинающих дам практический совет: начинайте с небольших объемов, тогда не так заметны и болезненны будут риски падения. А для будущих профессионалов – изучайте риск-менеджмент, делайте анализ своих действий, вырабатывайте свой алгоритм и следуйте стратегиям.

– Спасибо за беседу.

Это скриншот из торгового аккаунта на бирже Derebit, на котором реализовывалась стратегия.

Для инвестора мы фиксируем риск, определяем цели, горизонт инвестирования, график выплат, валюту счета. Конечно, здесь тоже работает правило: “Чем больше риск, тем больше потенциал заработка и наоборот”.

Уникальность стратегии заключается в том, что она проектируется так, чтобы зарабатывать на двух из трех видов рынка. Например, если рынок падает, то мы максимально зарабатываем. Если рынок топчется на месте, то тоже зарабатываем. А если рынок растет, мы начинаем терять деньги. Но потери мы ограничиваем, для этого есть специальная методика управления рисками. Так же для минимизации потерь мы используем методику под названием roll-up.

Есть множество разных опционных стратегий, мы их протестировали, где-то заработали, где-то потеряли, и таким образом выбрали подходящие для самых часто встречаемых целей инвесторов. На этом не останавливаемся, продолжаем оптимизации и тесты, ведем много счетов частных инвесторов.

– Давай поговорим о рисках. Какие риски в торговле опционами, фьючерсами для инвесторов?

А.Т.: Самым главным риском является риск маржин-коллов и существенных потерь от использования кредитных плечей без жесткого соблюдения риск- менеджмента и money-менеджмента.

Мы используем свой подход, который назвали для себя – анализ рисков по биноменальному древу. Сейчас поясню, что это такое. Мы берем текущее состояние рынка, определяем его и понимаем, например, аптренд. Дальше рассматриваем, что стратегия будет делать, если рынок продолжит расти, что она будет делать, если пойдет в боковик, что будет делать, если начнется падение. Дальше, определяем, например, если продолжает рынок расти, то у нас в будущем появится еще одна точка, в которой нужно определять, что стратегия должна делать в 3-х состояниях рынка. Так прорабатываем максимально возможное количество вариантов и реакций стратегии в будущем на разные изменения состояния рынка. Выбираем самую реалистичную гипотезу и даем задачу стратегии действовать оптимально относительно самого реалистичного сценария. Для каждого из сценариев и каждого подтверждения гипотезы заложены оптимальные действия. Также определяем оптимальный риск и money-менеджмент для каждого варианта. Если рынок ведет себя одним образом, мы поступаем в соответствии со стратегией, если по-другому, – то у нас тоже есть заготовленный план. Мы раскладываем действия, делаем алгоритм, сделки, все просчитываем, жестко следим за риск-менеджментом и соблюдением стратегии.

Еще есть риск того, что биржи могут видеть все позиции трейдеров/алгоритмов и начинают торговать против них. Риск взлома биржи тоже никто не отменял. Про риски волатильности я уже и не говорю.

– На что обратить внимание начинающим инвесторам? Ваши рекомендации.

А.Т. Мы с командой пришли к тому, что нужно делать алгоритмические стратегии. Думали, что лучше – трейдер или алгоритм? И остановились на алгоритме: у него нет эмоций, он не спит и совершит сделку в любом случае.

Для начинающих инвесторов главное понять: готов или не готов заниматься торговлей как основным видом деятельности. Есть несколько подходов в инвестировании. Один – вложить деньги и благополучно забыть о них, вспомнив лишь через пару лет, смотришь – а ты миллионер.

Другой – если человек хочет заниматься инвестированием профессионально, изучать стратегии, создавать автоматические алгоритмы, участвовать в торговле опционами, следовать алгоритмам.

Если же ему сложно все изучать, он может выбрать третий путь – обратиться в компанию, в частности, в такую, как наша. Мы этим занимаемся серьезно и давно. Для разных потребностей человека у нас есть разные продукты.

Так что выбор за самим инвестором. Для начинающих дам практический совет: начинайте с небольших объемов, тогда не так заметны и болезненны будут риски падения. А для будущих профессионалов – изучайте риск-менеджмент, делайте анализ своих действий, вырабатывайте свой алгоритм и следуйте стратегиям.

– Спасибо за беседу.

Согласно правилам Trust Project, BeInCrypto стремится предоставлять только непредвзятую и правдивую информацию. Цель этой новостной статьи — осветить событие точно и своевременно. Тем не менее, BeInCrypto рекомендует читателям самостоятельно проверять информацию и консультироваться со специалистом, прежде чем принимать любые финансовые решения на основе этого контента. Также обратите внимание, что наши «Условия и положения», «Политика конфиденциальности» и «Дисклеймеры» были обновлены.

Карина Крупенченкова

Карина Крупенченкова, криптожурналист, PR-менеджер, член Национального союза журналистов Украины, член Международной Федерации журналистов. Специалист по партнерствам с опытом работы в криптовалютной индустрии.

Карина Крупенченкова, криптожурналист, PR-менеджер, член Национального союза журналистов Украины, член Международной Федерации журналистов. Специалист по партнерствам с опытом работы в криптовалютной индустрии.

ПОДРОБНЕЕ ОБ АВТОРЕ

Спонсорская статья

Спонсорская статья