Биткоин приближается к концу 2025 года в сложной рыночной позиции. Котировки актива закрепились в районе $93,000 после нескольких недель давления продавцов. Четыре ключевых графика указывают на то, что рынок находится на поздней стадии коррекции. Однако четкий триггер для начала роста пока отсутствует.

Данные выделяют три основных фактора влияния. Недавние покупатели несут убытки, а новые крупные инвесторы капитулируют. Макроэкономические условия продолжают определять динамику цены, хотя активность покупателей на спотовом рынке постепенно восстанавливается.

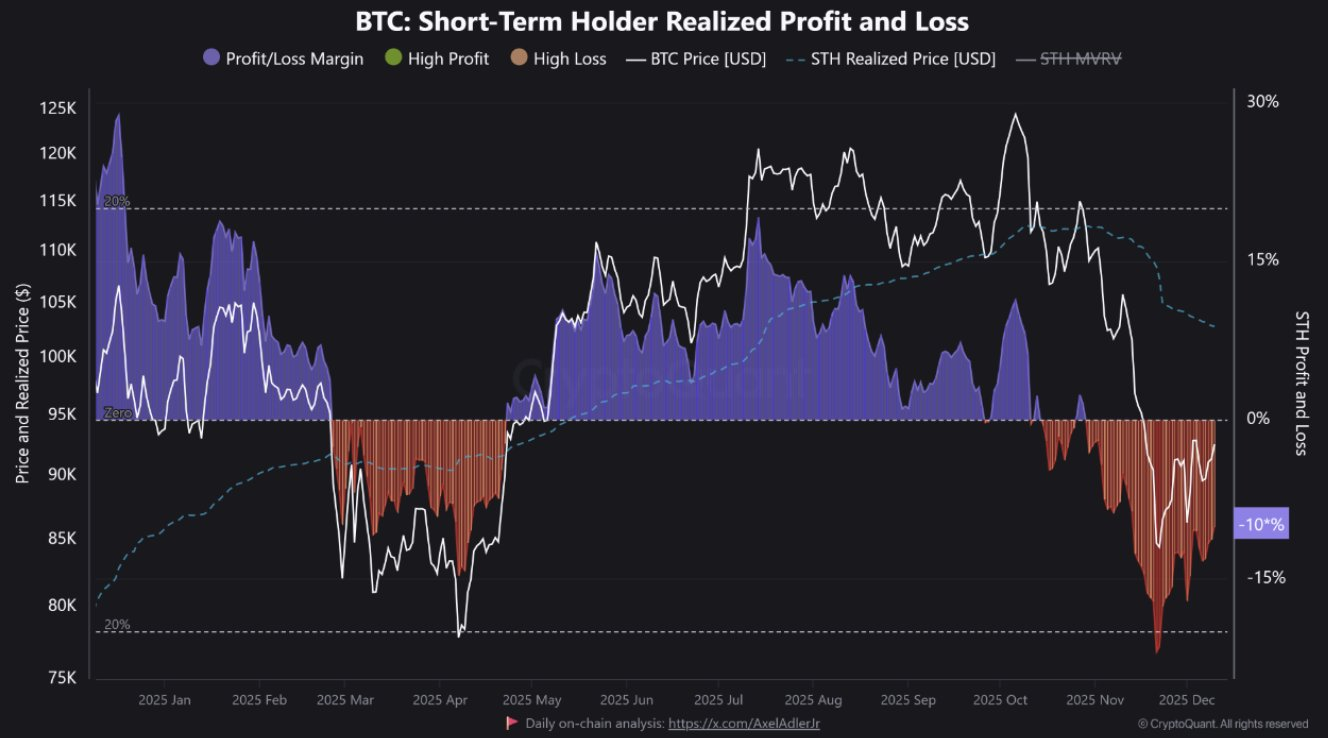

Убытки краткосрочных держателей актива

Первый график отслеживает реализованную прибыль и убытки краткосрочных держателей (STH). Эта группа включает монеты, приобретенные в последние месяцы. Ранее в 2025 году данные участники имели нереализованную прибыль в размере 15–20%.

Sponsored

Такая ситуация стимулировала фиксацию дохода и создавала давление продаж на максимумах. Сегодня картина кардинально изменилась. Биткоин торгуется ниже цены реализации STH. Когорта демонстрирует убытки около -10%.

Гистограмма на графике окрашена в красный цвет, что отмечает один из самых глубоких периодов просадки в 2025 году. Это имеет два важных последствия для рынка.

В краткосрочной перспективе держатели могут продавать актив при любом отскоке цены. Многие стремятся выйти в безубыток, что ограничивает потенциал ралли к зонам входа. Тем не менее глубокие зоны убытков обычно появляются на поздних этапах коррекции. Это сигнализирует о том, что слабые руки уже понесли значительный ущерб.

В определенный момент сила продаж этой группы истощается. Исторически сигнал к развороту возникает, когда цена возвращается выше уровня реализации STH. Этот шаг подтверждает, что принудительные продажи завершены. До этого момента график требует осторожности и предполагает торговлю в диапазоне.

В определенный момент сила продаж этой группы истощается. Исторически сигнал к развороту возникает, когда цена возвращается выше уровня реализации STH. Этот шаг подтверждает, что принудительные продажи завершены. До этого момента график требует осторожности и предполагает торговлю в диапазоне.

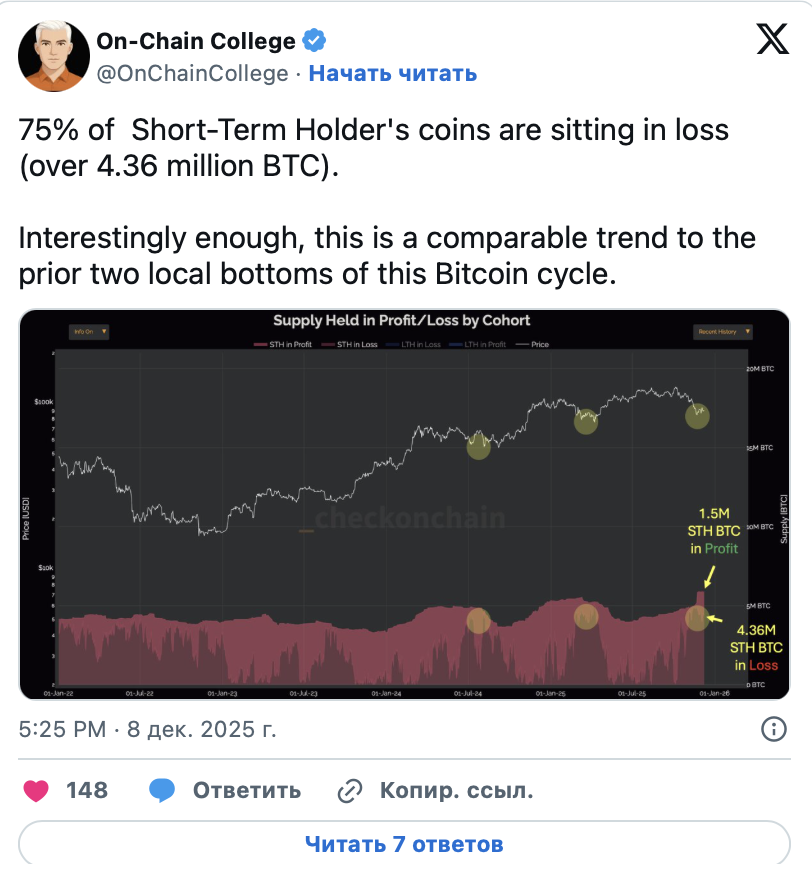

Капитуляция новых крупных инвесторов

Второй индикатор демонстрирует реализованную прибыль и убытки по когортам «китов». Он разделяет потоки между новыми и старыми крупными держателями. Новые киты — это крупные адреса, которые начали накопление недавно.

Вчера новые киты зафиксировали убыток в размере $386 млн за один день. Столбец на графике представляет собой значительный отрицательный всплеск. Подобные значения группируются вокруг недавних минимумов.

Старые участники рынка показывают другую динамику. Их показатели более сбалансированы, и они не выходят из позиций с такой скоростью. Этот паттерн типичен для завершающих стадий коррекции. Новые игроки часто покупают поздно, иногда с использованием кредитного плеча или под влиянием новостного фона.

Когда цена движется против них, они первыми покидают рынок. Такая капитуляция имеет структурное преимущество. Монеты переходят от слабых рук к более устойчивым инвесторам. Давление продаж со стороны этой группы снижается после таких событий.

В краткосрочной перспективе сброс активов может утянуть цену вниз. Однако в среднесрочной перспективе это повышает качество базы держателей биткоина. Рынок становится более устойчивым, когда паникующие крупные продавцы завершают выход.

Влияние реальных процентных ставок

Третий график накладывает курс биткоина на инвертированную доходность двухлетних казначейских облигаций США. Реальная доходность измеряет процентные ставки за вычетом инфляции. Эта метрика движется практически синхронно с BTC в течение 2025 года.

Когда реальные ставки падают, инвертированная линия растет. Биткоин имеет тенденцию расти вслед за ней по мере улучшения ликвидности. Низкие ставки делают рисковые активы более привлекательными по сравнению с безопасными облигациями.

С конца лета реальная доходность снова пошла вверх. Инвертированная линия направилась вниз, и криптовалюта последовала за ней. Это доказывает, что макроэкономические условия все еще доминируют над глобальным трендом.

Снижение номинальной ставки ФРС само по себе может не исправить ситуацию. Важно то, как рынок оценивает будущую реальную стоимость заимствований. Если инфляционные ожидания падают быстрее номинальных ставок, реальная доходность может даже вырасти.

Для устойчивого роста биткоина необходимы более мягкие реальные условия. Пока долговые рынки не учтут этот сдвиг, актив будет сталкиваться с макроэкономическим встречным ветром.

Возвращение покупателей на спотовый рынок

Четвертый график отслеживает 90-дневный кумулятивный дельты объема (CVD) тейкеров на основных биржах. Индикатор показывает чистый объем рыночных ордеров, которые исполняются по встречным заявкам. Он определяет, кто доминирует: агрессивные покупатели или продавцы.

В течение недель просадки на рынке доминировали продавцы (режим Taker Sell Dominant). Красные бары заполняли график, так как трейдеры активно били по бидам на спотовых рынках. Это совпадало с медленным сползанием цены вниз.

Сейчас сигнал изменился. Метрика перешла в зону доминирования покупателей, и появились зеленые бары. Агрессивные покупатели теперь превосходят продавцов на спотовых площадках.

Sponsored Sponsored

Это раннее, но важное изменение. Развороты тренда часто начинаются именно с таких сдвигов в микроструктуре рынка. Сначала приходят первые покупатели, затем цена стабилизируется, и лишь потом следуют более крупные потоки.

Одного дня данных никогда не бывает достаточно. Однако устойчивый зеленый режим подтвердит наличие реального спроса. Это покажет, что рынок поглощает предложение от краткосрочных держателей и капитулирующих китов.

Перспективы ценового движения

В совокупности эти четыре графика указывают на позднюю стадию коррекции, а не на начало нового бычьего рынка. Краткосрочные держатели и новые киты несут тяжелые убытки и продолжают продавать на локальных отскоках. Реальные ставки все еще сдерживают аппетит к риску на глобальном уровне.

В то же время формируются фундаментальные предпосылки для восстановления. Капитуляция очищает рынок от слабых рук. Кроме того, возвращение спотовых покупателей снижает скорость падения котировок.

Перед Рождеством 2025 года биткоин выглядит зажатым в диапазоне с медвежьим уклоном около $90,000. Проливы к середине или верху диапазона $80,000 остаются возможными, если реальная доходность останется высокой.

Для явного бычьего сдвига необходимо одновременное появление трех сигналов. Во-первых, цена должна закрепиться выше уровня реализации краткосрочных держателей. Во-вторых, реальная доходность двухлетних облигаций должна снизиться, смягчая финансовые условия.

В-третьих, доминирование покупателей на споте должно стать устойчивым. До этого момента трейдеры столкнутся с волатильным рынком, зависящим от макроданных. Долгосрочные инвесторы могут рассматривать текущую ситуацию как зону планирования, а не время для агрессивных ставок.