В 2025 году на крипторынках началась новая эпоха, где главную роль играют данные. Если раньше инвесторы ориентировались на циклы халвинга и простые ончейн-метрики, то приход институционального капитала и цифровых казначейств на миллиарды долларов изменил все. Теперь, чтобы предсказывать движение рынка, нужны новые, более точные индикаторы

Чтобы разобраться в этих изменениях, редакция BeInCrypto поговорила с экспертами аналитической платформы Dune, которая ежедневно обрабатывает миллиарды событий в блокчейне.

Стейблкоины: новый виток роста и ключевые метрики 2026 года

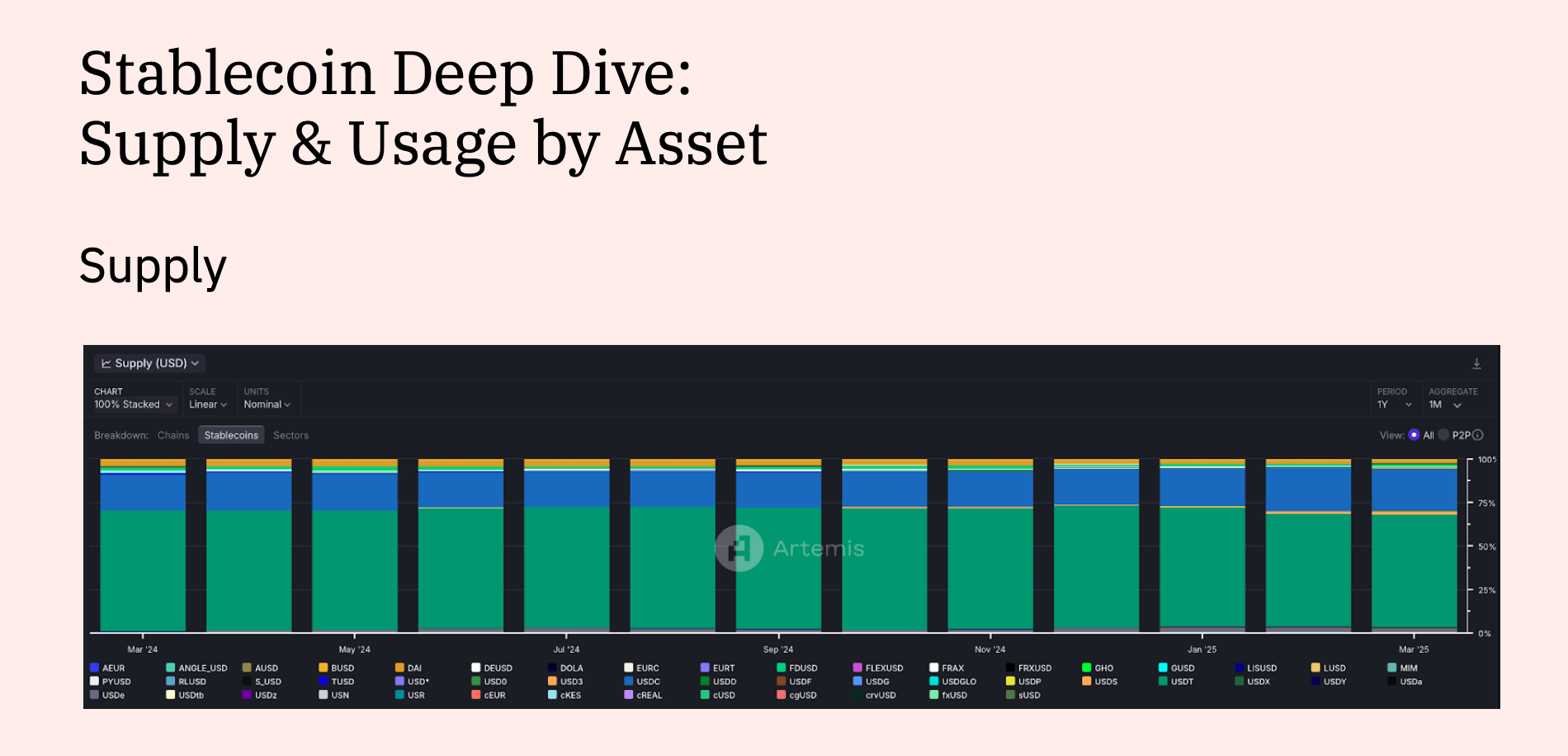

Стейблкоины остаются фундаментом ликвидности крипторынка, демонстрируя переход от спекулятивного инструмента к средству для реальных ончейн-операций. Их совокупная капитализация в 2025 году выросла с $200 млрд до $305 млрд.

Согласно отчету Dune–Artemis, опубликованному в феврале, общий объем предложения стейблкоинов на тот момент достиг $225 млрд, а годовой объем транзакций превысил $35 трлн.

Однако, как показывают более свежие данные от Dune, с тех пор рынок проделал огромный путь:

Из отчета Dune RWA 2025: «Объем предложения USDC удвоился за год и достиг почти $80 млрд. USDe от Ethena вырос с $2,4 млрд до $14,8 млрд, а Plasma — запущенный менее месяца назад — уже достиг $8 млрд. Рост в основном связан с использованием стейблкоинов в казначействах, DeFi-кредитовании и расчетах с RWA, а не со спекулятивным спросом».

На что смотреть в 2026 году

Но сама по себе капитализация — это лишь половина истории. Огромные суммы могут просто лежать на кошельках в ожидании. Поэтому, по мнению аналитиков Dune, в 2026 году ключевым показателем станет скорость обращения (velocity) — отношение объема транзакций к рыночной капитализации. Именно эта метрика помогает понять, каким стейблкоином действительно пользуются для расчетов, а какой просто накапливают.

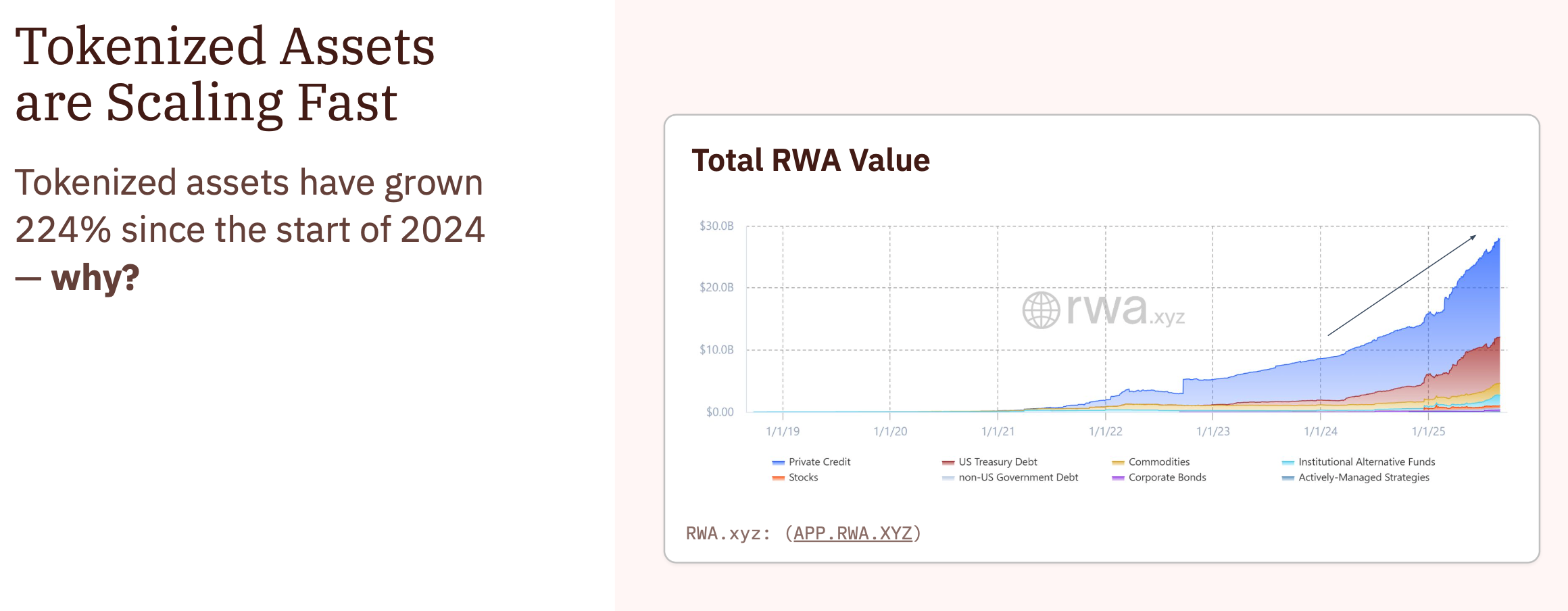

Токенизированные RWA: как реальные активы приходят в DeFi

Токенизированные реальные активы (RWA) стали одним из главных трендов 2025 года. Они предложили институциональным инвесторам решение двух задач: поиск более высокой доходности и диверсификацию портфелей за счет интеграции традиционных финансовых инструментов в экосистему DeFi.

Этот рост подтверждается данными из отчета Dune–RWA.xyz:

- Общая стоимость заблокированных активов (TVL) в секторе выросла на 224% с начала года.

- Главным драйвером роста стали токенизированные казначейские облигации США.

- Флагманским продуктом стал фонд BUIDL от BlackRock, капитализация которого достигла $2,2 млрд.

- Сегмент токенизированного частного кредита также вырос на 61%, достигнув $15,9 млрд.

Из отчета Dune RWA 2025: «Рост TVL по токенизированным казначейским облигациям США составил 224% в годовом исчислении, по другим облигациям — 171%, а по частному кредиту — 61% с начала года. Эти категории становятся основой для реструктуризации рынков капитала».

На что смотреть в 2026 году

Аналитики Dune подчеркивают, что ключевыми индикаторами для отслеживания институционального интереса в 2026 году останутся два показателя: годовой рост TVL и количество уникальных держателей токенов.

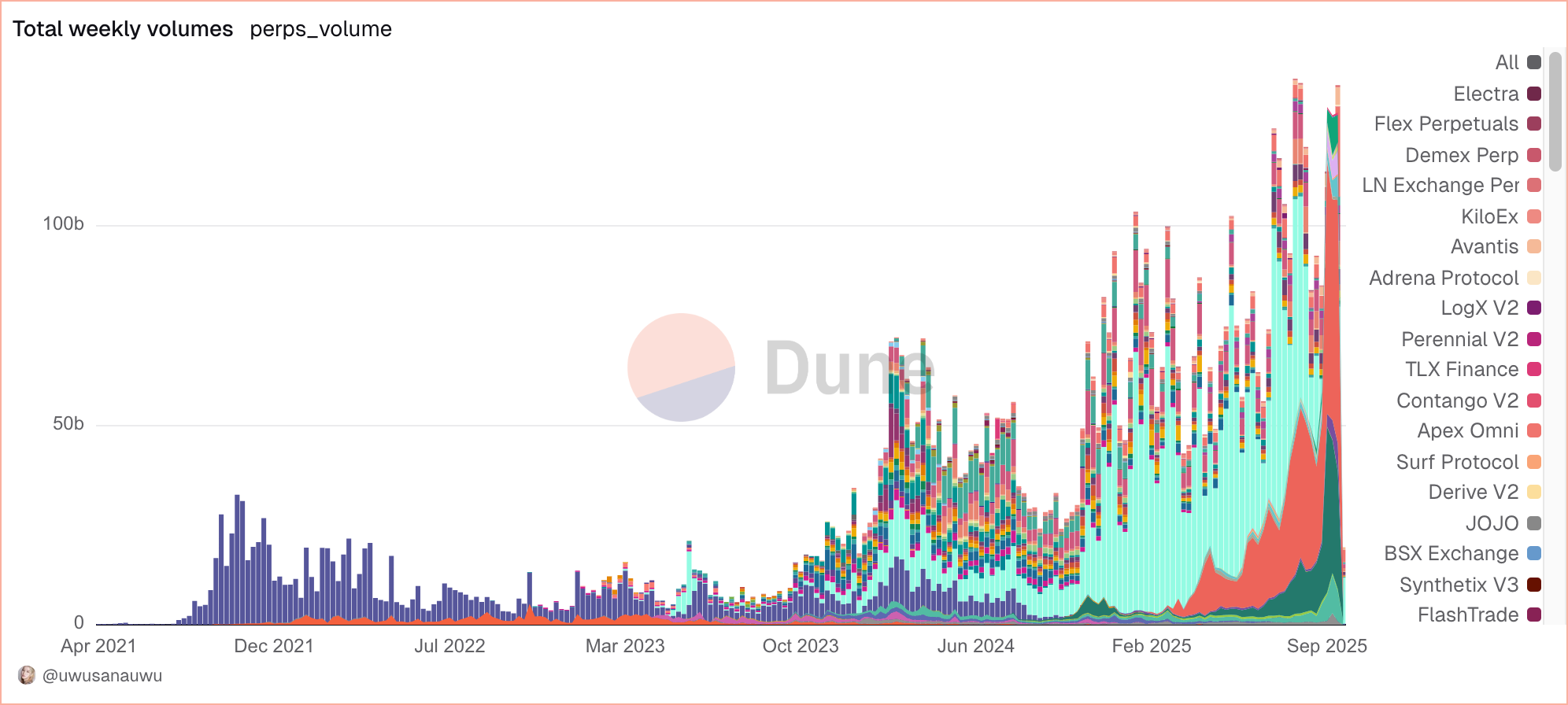

Бум на рынке DEX-деривативов: Hyperliquid теряет долю, появляются новые риски

Рынок децентрализованных бирж (DEX) для торговли бессрочными контрактами пережил взрывной рост, превысив $2,6 трлн в годовом объеме. Однако на смену монополии одного лидера приходит эра конкуренции, а вместе с ней — и новые системные риски, за которыми инвесторам придется следить в 2026 году.

По словам Макса Шеннона из Bitwise, в ближайшие пять лет объемы на децентрализованных биржах могут достичь $20–30 трлн, так как рост ускоряется благодаря высокому кредитному плечу и институциональному принятию.

Передел рынка: Hyperliquid уступает место конкурентам

Долгое время рынок был практически монополизирован биржей Hyperliquid. Однако, как показывают свежие данные от Dune, ситуация кардинально меняется:

«Рынок бессрочных контрактов на DEX превысил $1 трлн в месячном объеме. Hyperliquid, который ранее доминировал с долей более 70% по объему и 90% по открытым позициям, теперь удерживает лишь 30% от общего объема и 50% от открытых позиций. Aster на BNB Chain и Variational на Arbitrum становятся новыми сильными конкурентами».

Новый индикатор риска на 2026 год

Этот передел рынка приводит к тому, что на ведущих платформах формируются крупные «кластеры» кредитного плеча, напоминающие те, что ранее наблюдались на централизованных биржах. Рост такой концентрации уже совпал с периодами локальной волатильности.

Поэтому, по мнению аналитиков Dune, в 2026 году ключевым индикатором для раннего предупреждения о системных рисках станет мониторинг соотношения ончейн-открытого интереса к общему объему торгов на DEX.

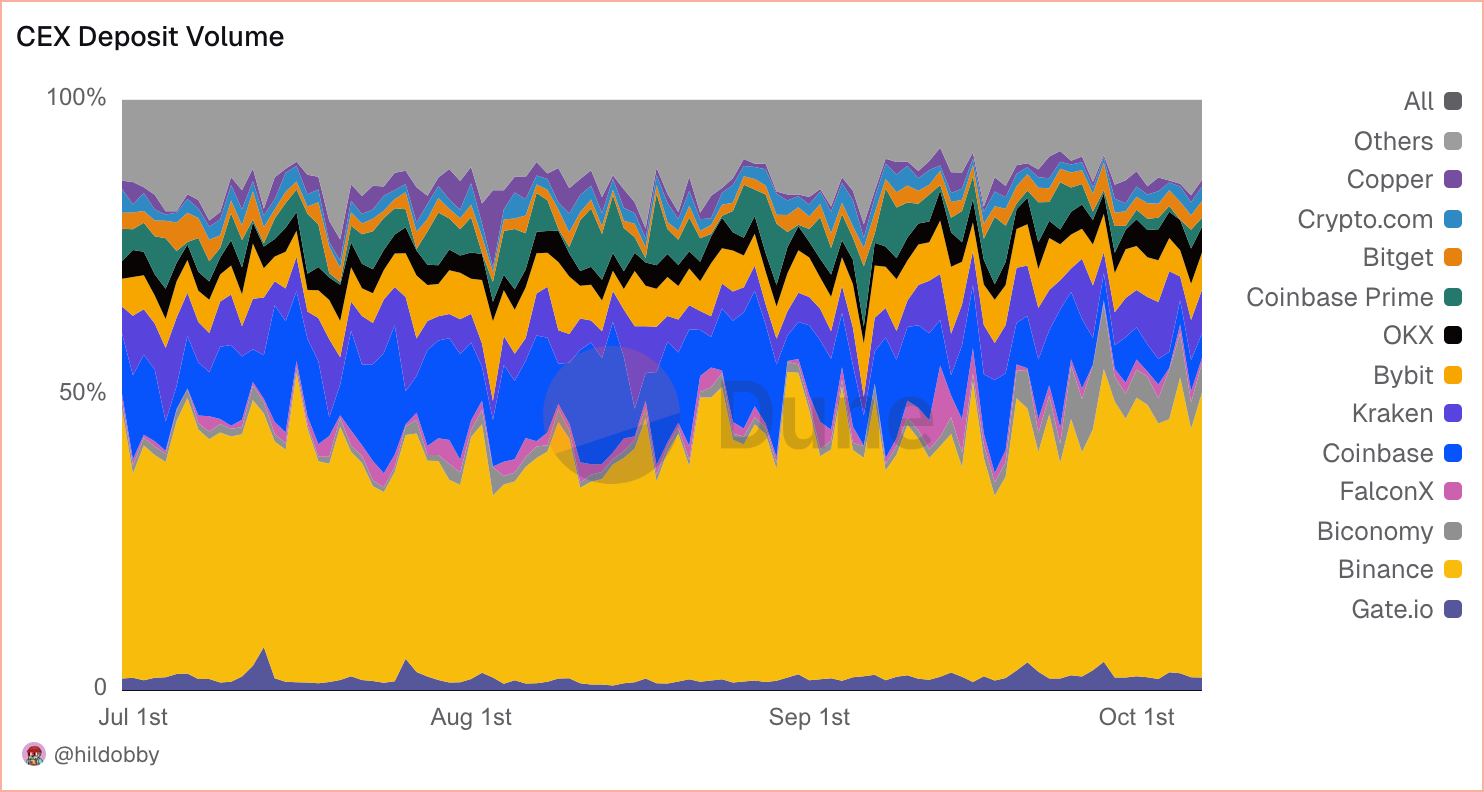

«Великая миграция»: почему ликвидность уходит с централизованных бирж на DEX

В 2025 году наметился фундаментальный сдвиг в распределении ликвидности: торговая активность на децентрализованных биржах (DEX) начала стабильно опережать приток средств на централизованные площадки (CEX). По мнению аналитиков, это не временное колебание, а долгосрочный, структурный тренд.

Этот разрыв стал особенно заметен после ноября 2023 года. Как показывают данные с аналитических панелей Hildobby на платформе Dune, ситуация кардинально изменилась:

«В 2025 году спотовые объемы торгов на DEX достигли пика в $857 млрд в месяц, в то время как пиковый объем депозитов на CEX за тот же период составил лишь около $250 млрд».

Почему это происходит

По мнению аналитиков Dune, этот тренд свидетельствует о «взрослении» децентрализованной инфраструктуры. Улучшение пользовательских интерфейсов (UI/UX) и появление продвинутых инструментов для институциональных инвесторов делают DEX все более привлекательными для крупных игроков, которые раньше предпочитали работать через CEX.

Следы ETF на блокчейне: как стейблкоины предсказывают движение рынка

Потоки капитала в спотовые ETF — один из главных драйверов рынка, но они происходят «оффчейн», в мире традиционных финансов, и не видны напрямую на блокчейне. Однако эти многомиллиардные вливания оставляют заметные «следы» в ончейн-данных, и самый быстрый из них — это динамика стейблкоинов.

Когда институциональный инвестор вкладывает миллионы долларов в биткоин-ETF, эмитент фонда (например, BlackRock) должен купить на рынке реальные BTC. Часто самый быстрый способ сделать это — конвертировать доллары в стейблкоины (USDT, USDC) и уже с их помощью выкупать биткоины на криптобиржах.

Именно поэтому рост предложения стейблкоинов является самой быстрой ончейн-реакцией на приток капитала в ETF. Аналитики Dune подтверждают, что ончейн-ликвидность реагирует на изменения в ETF-потоках в течение нескольких часов, что делает динамику стейблкоинов опережающим индикатором.

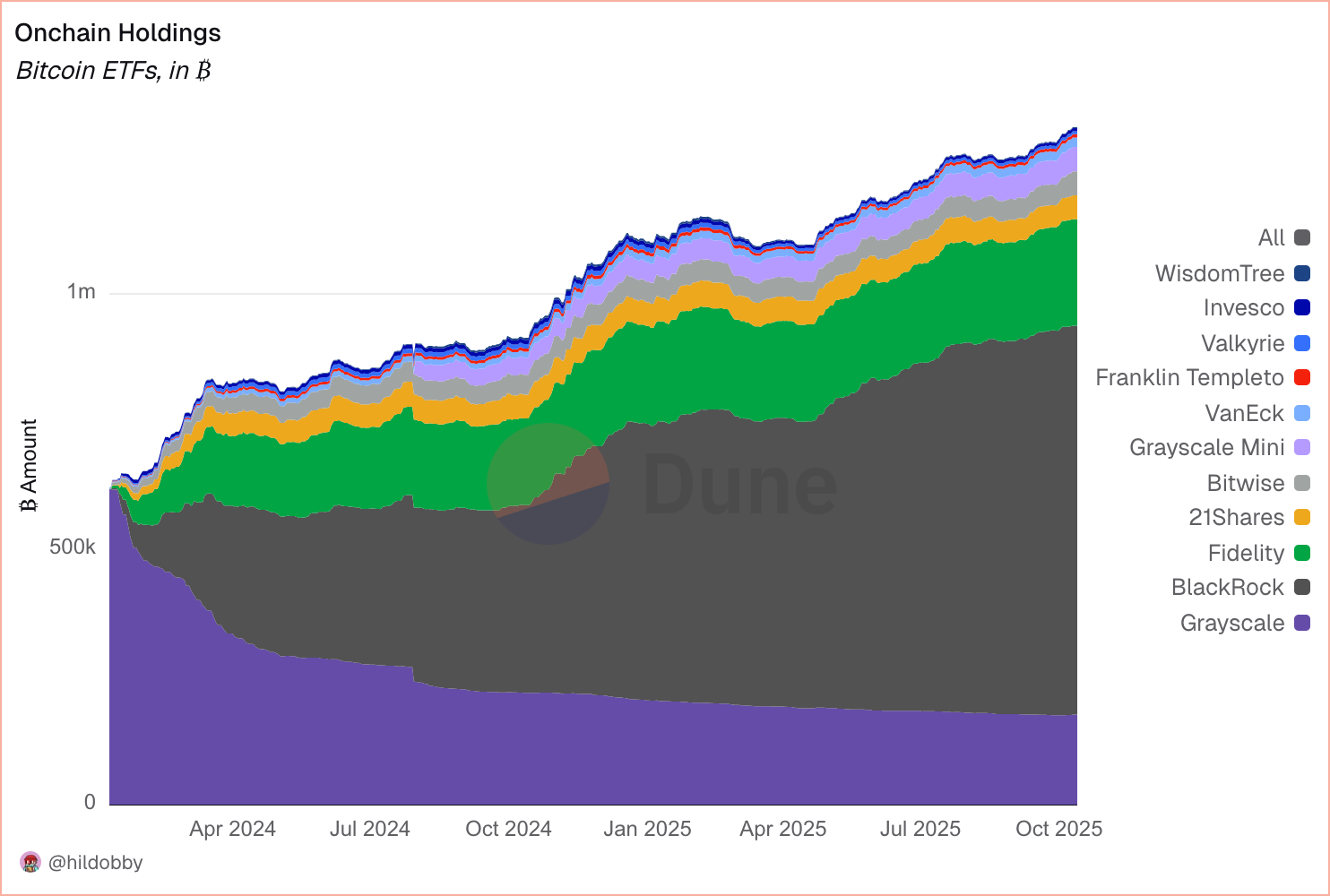

Масштаб влияния ETF на ончейн-мир огромен. По данным Dune:

- Биткоин-ETF на данный момент держат 1,325 млн BTC (около 6,65% всего предложения) на сумму почти $150 млрд. Чистый приток с момента запуска составил 706 000 BTC.

- Ethereum-ETF держат 6,75 млн ETH (около 5,44% предложения) на сумму $29,2 млрд.

Лидером остается фонд IBIT от BlackRock с долей около 28,7% от общего объема активов под управлением (AUM).

Несмотря на колоссальный спрос со стороны ETF, цена биткоина не улетает «в космос». Соучредитель Checkonchain Analytics Джеймс в комментарии для BeInCrypto объяснил, почему так происходит:

«Институциональные вливания остаются огромными. Однако мы видим, что долгосрочные инвесторы (ходлеры) фиксируют прибыль, продавая в этот спрос. Их продажи достигают $30–100 млрд в месяц, что и замедляет рост цен».

По его словам, часть старых держателей действительно переходит с прямого владения на ETF, но это не большинство.

Таким образом, для анализа рынка в 2026 году связка ETF и стейблкоинов становится ключевой. Хотя прямые потоки в ETF остаются «оффчейн», их косвенное влияние можно и нужно отслеживать через ончейн-метрики. И главный из этих «следов» — это рост или сокращение общего предложения стейблкоинов.

Дилемма мемкоинов: казино, которое двигает индустрию вперед

Мемкоины в 2025 году остались одним из самых активных и противоречивых секторов крипторынка. С одной стороны, они привлекают сотни тысяч новых пользователей и генерируют огромные доходы для платформ. С другой — их почти нулевая выживаемость и спекулятивная природа вызывают все больше критики со стороны лидеров индустрии.

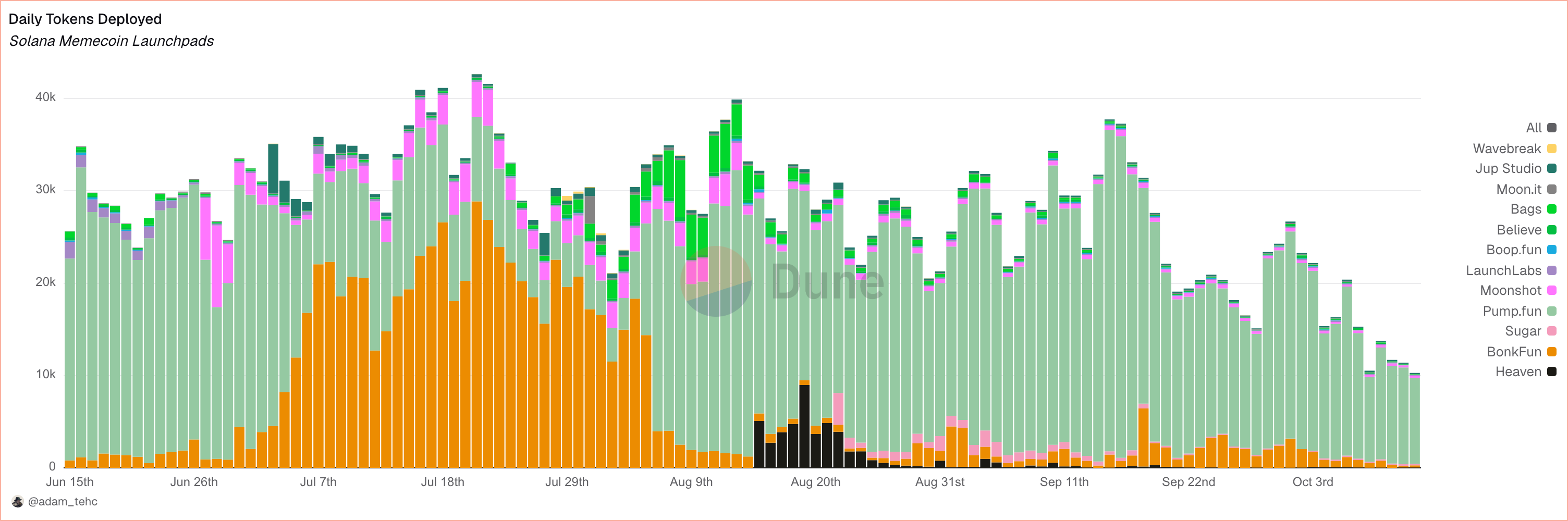

Этот парадокс ярко иллюстрируют данные с платформы Dune по экосистеме Solana:

«За 24 часа на Solana было запущено около 11 600 токенов, из них 10 704 — на платформе Pump.fun. Однако лишь 0,7–0,8% из них смогли привлечь достаточную ликвидность для полноценной торговли. При этом сама платформа Pump.fun обслуживает почти 80 000 активных пользователей в день, генерируя $63 млн объема и более $600 000 комиссий».

Два взгляда на одну проблему

Эти цифры разделили экспертное сообщество на два лагеря.

1. Мемкоины — это репутационная угроза. Технический директор венчурного фонда a16z Эдди Лаззарин считает, что азартные тренды, которые не несут никакой технологической ценности, подрывают репутацию всей криптоиндустрии и отвлекают талантливых разработчиков от работы над серьезными инновациями.

2. Мемкоины — это двигатель вовлеченности. Другие венчурные капиталисты, напротив, утверждают, что именно торговля мемкоинами удерживает пользователей «внутри блокчейна», заставляя их совершать транзакции и осваивать новые инструменты. С этой точки зрения, мемкоины — это популярный и эффективный «входной билет» в мир Web3.

На что смотреть в 2026 году

Данные показывают, что мемкоины действительно остаются эффективным каналом для привлечения пользователей, но крайне редко превращаются в устойчивые проекты.

Поэтому, по мнению аналитиков Dune, в 2026 году инвесторам стоит следить не за отдельными токенами, а за метриками на уровне платформ: ежедневным количеством активных пользователей (DAU) и объемом генерируемых комиссий. Именно эти показатели отражают реальную экономическую активность, а не краткосрочный спекулятивный ажиотаж.

«За 24 часа на платформах Solana было запущено около 11 600 токенов. Только на Pump.fun было размещено 10 704, но лишь 0,7–0,8% ‘вышли’ на ликвидность. Pump.fun поддерживает около 79 600 активных пользователей в день и $63 млн в ежедневном объеме, генерируя $602 000 в виде комиссий. Уровень удержания на уровне токенов минимален, но вовлеченность на уровне платформы остается высокой».

Данные показывают, что мемкоины остаются популярным входным каналом, но редко превращаются в устойчивые экосистемы. Показатели DAU на уровне платформы и данные о комиссиях — ключевые индикаторы для наблюдения.

DePIN и DeSci: «скучные» секторы, которые показывают реальный рост

На фоне ажиотажа вокруг ETF и токенизации, в 2025 году незаметно, но уверенно росли секторы децентрализованной физической инфраструктуры (DePIN) и децентрализованной науки (DeSci). В отличие от спекулятивных трендов, их развитие основано на фундаментальных показателях и реальном использовании.

«Этот сектор не мертв — он созревает», — говорит сооснователь NodeOps Наман Кабра. По его словам, переход DePIN от хайпа к построению реальной инфраструктуры напоминает ранние дни биткоина и «отсеивает проекты, которые не могут принести реальную пользу».

Именно эта «скучная», но стабильная траектория роста, по мнению Кабры, и демонстрирует долгосрочную ценность сектора, поскольку децентрализованная инфраструктура постепенно становится частью повседневной жизни.

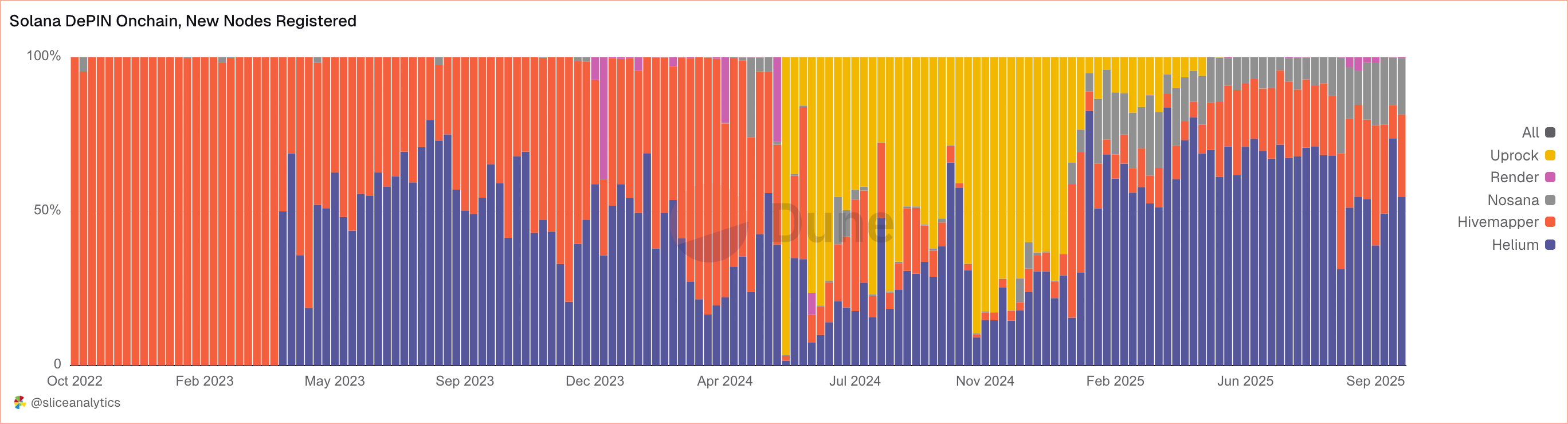

Этот тезис подтверждается ончейн-данными из отчета Dune по экосистеме Solana:

- Общее число активных узлов в сетях Helium, Hivemapper и Render достигло 238 000.

- Helium Mobile привлек 462 064 подписчика и развернул 84 343 узла, добавляя более 10 000 новых пользователей еженедельно.

- Nosana обработала 2,4 млн вычислительных задач.

На что смотреть в 2026 году

Аналитики Dune советуют инвесторам, интересующимся этим сектором, обращать внимание не на хайп, а на конкретные метрики физического роста. Ключевыми индикаторами спроса и реального внедрения являются:

- Количество активных узлов в сети.

- Число участников и пользователей.

- Объем выполненных задач (например, вычислительных задач или собранных данных).

Именно эти показатели демонстрируют, как DePIN и DeSci постепенно интегрируют криптовалюты в реальную экономику, создавая ценность за пределами финансовых спекуляций.

Главный индикатор 2026 года: предложение стейблкоинов

По мнению аналитиков Dune, если инвестору в 2026 году нужно будет следить только за одним ончейн-показателем, то это должно быть общее предложение стейблкоинов.

«Это самый точный индикатор притока нового капитала на рынок. Рост предложения стейблкоинов показывает высокую корреляцию (около 0,87) с ценой BTC и часто предвосхищает ралли. Балансы стейблкоинов на биржах служат „сухим порохом“ для следующего движения вверх».

Как предсказательный индикатор, динамика стейблкоинов продолжает опережать и потоки в ETF, и ставки финансирования, оставаясь главным показателем ликвидности на 2026 год.

Заключение: ончейн-данные как ключ к пониманию нового рынка

Аналитика Dune за 2025 год рисует картину взрослеющего рынка, где на смену простым циклам приходит сложная, многофакторная модель. Стейблкоины остаются фундаментом ликвидности, RWA институционализируют доходность, а DePIN демонстрирует реальное, а не спекулятивное внедрение.

С приближением 2026 года умение правильно интерпретировать ончейн-сигналы перестает быть просто преимуществом и становится необходимостью. В новой реальности победит тот, кто сможет видеть в миллиардах транзакций не хаос, а четкие сигналы будущего.

Хотите стать частью большого и дружного сообщества BIC? Тогда подписывайтесь на нашу группу в «Телеграме» — там вас ждет общение с криптоэнтузиастами, помощь от наших экспертов и эксклюзивные комментарии опытных аналитиков.