Ethereum (ETH) достиг «нулевой чистой эмиссии» через 55 дней после перехода на алгоритм доказательства доли владения (Proof-of-Stake, PoS), подтвердив тем самым свой статус «ультратвердой валюты»

На этой неделе мем «Может ли криптовалюта сделать меня миллионером? Да, если вы уже миллиардер» стал весьма актуальным — ведь капитализация крипторынка потеряла более 14% и находится ниже отметки в $800 млрд.

Но у нас есть кое-что, что может вас подбодрить.

Инфляционные vs дефляционные валюты

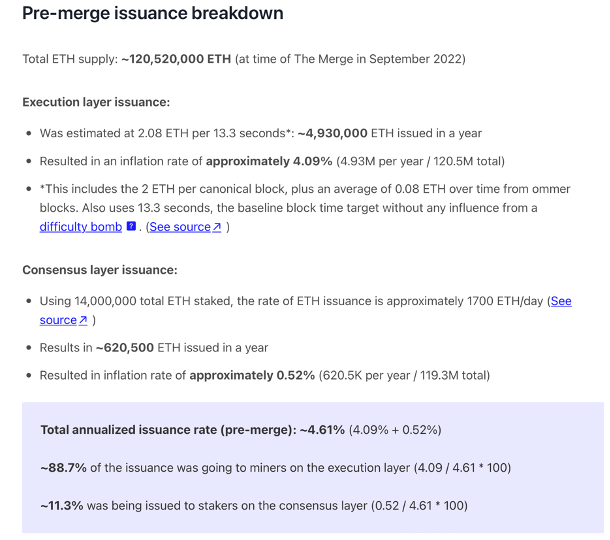

Спустя почти два месяца после перехода Ethereum на PoS изменилась структура эмиссии и выпуска ETH. Раньше новые токены выпускались из двух источников — уровня исполнения (Mainnet) и уровня консенсуса (Beacon Chain). Теперь эмиссия на уровне исполнения равна нулю.

Давайте разберемся, что все это значит.

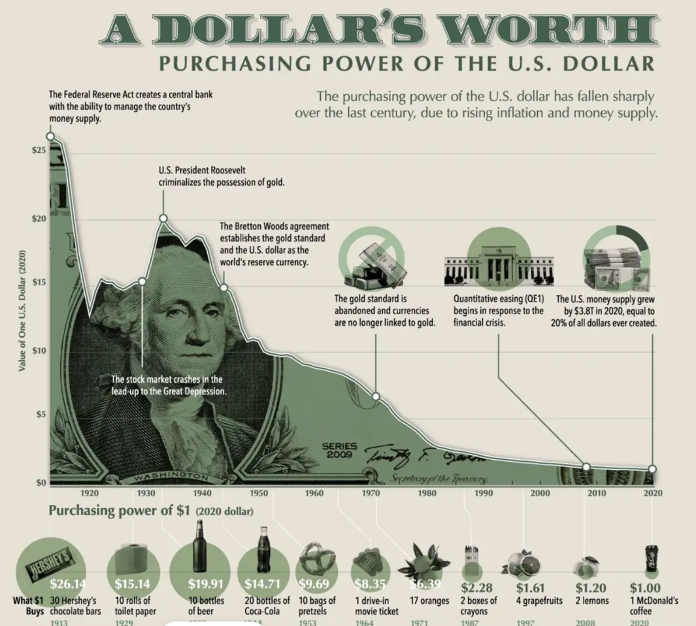

Все существующие валюты можно разделить на инфляционные и дефляционные. Инфляционные не имеют ограничений по количеству единиц в обращении, в то время как дефляционные имеют максимальное предложение.

Покупательная способность инфляционных валют снижается по мере того, как печатается больше единиц. Фиатные валюты — например, доллар США — относятся к инфляционным.

Стоимость дефляционных валют со временем возрастает, так как они становятся более дефицитными. Дефляционные валюты не пострадают от внезапного роста цен, а их покупательная способность не снизится.

Биткоин (BTC), к примеру, имеет максимальный лимит в 21 млн монет. Ограниченная эмиссия в сочетании с отсутствием централизованного контроля позволяет многим рассматривать биткоин как очень надежный актив.

Как изменился расчет выпуска новых ETH

В криптоиндустрии регулярно появляются новые нарративы. Один из них — «ультратвердая валюта» — понятие, которое популяризировал исследователь Ethereum Foundation Джастин Дрейк.

«Ультратвердой валютой» называется актив, предложение которого со временем уменьшается, а стоимость — увеличивается. Этот концепт возник после введения механизма сжигания комиссии в обновлении EIP-1559.

До перехода Ethereum на PoS количество выпускаемых в день токенов рассчитывалось по формуле: (1) Вознаграждение за блок для майнеров + (2) Вознаграждение для PoS-стейкеров – (3) Сожженные токены.

После перехода на PoS вознаграждение за добытые блоки больше не генерируется ни на уровне исполнения, ни в основной сети. В блоге Ethereum cказано:

«Proof-of-Work больше не является действительным средством производства блоков в соответствии с обновленными правилами консенсуса. Вся деятельность уровня исполнения упаковывается в “сигнальные блоки” (beacon blocks), которые публикуются и заверяются валидаторами. Вознаграждения за подтверждение и публикацию этих блоков учитываются отдельно на уровне консенсуса».

Учитывая то, что эмиссия на уровне исполнения после слияния равна нулю, количество новых ETH теперь рассчитывается следующим образом: (2) Вознаграждение для PoS-стейкеров – (3) Сожженные токены.

Ethereum оправдал ожидания сообщества

Термин «ультратвердая валюта» часто использовался энтузиастами Ethereum как до, так и после перехода на PoS. Но только сейчас это стало по-настоящему оправданным.

По данным ultrasound.money, к этому моменту было сожжено более 3000 ETH на сумму около $4 млн, а общий объем предложения ETH резко сократился, достигнув уровня инфляции 0,021% в год. Это признак того, что Ethereum стал дефляционной или, по крайней мере, низкоинфляционной криптовалютой.

Изменение приведет к тому, что держатели актива смогут делать стейкать ETH с доходностью 4-5% и повысит вероятность принятия Ethereum как институциональными, так и розничными инвесторами.

OFAC контролирует все больше валидаторов Ethereum

Критики считают, что Ethereum в конечном итоге станет централизованным. И причина для беспокойства действительно существует.

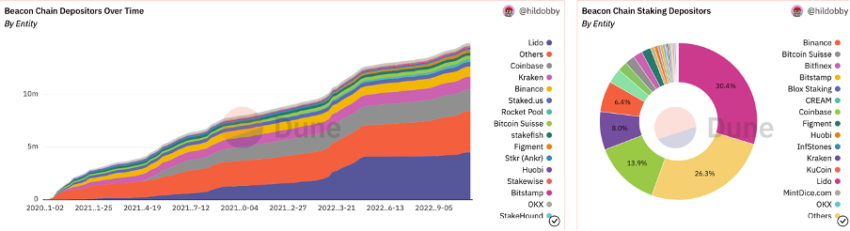

По данным Dune Analytics, Lido владеет 4529312 ETH или 30,4% от общего пула. Coinbase (13,89%) и Kraken (7,99%) занимают 2 и 3 места соответственно.

У стейкхолдеров, которые обеспечивает безопасность сети Ethereum, есть возможность блокировать транзакции в соответствии с требованиями регуляторов и вопреки криптовалютной этике конфиденциальности и децентрализации. Таким образом, заморозка средств крупных держателей повлияет на работу всего блокчейна.

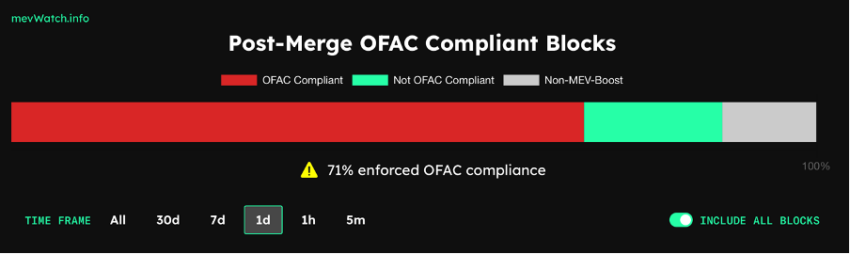

Другой серьезной проблемой является цензура. По данным MEV Watch, некоторые ретрансляторы MEV-Boost регулируются Управлением по контролю за иностранными активами (OFAC) и могут цензурировать определенные транзакции. Это противоречит самой концепции децентрализации.

В настоящее время требованиям OFAC соответствуют 71% блоков Ethereum. С конца сентября их число увеличилось почти втрое.

OFAC — тот же регулирующий орган, что наложил санкции на Tornado Cash и связанные с ним адреса. Крупнейший ретранслятор MEV-Boost Flashbots отказывается обрабатывать любые транзакции, связанные с Tornado Cash.

Читайте свежие новости криптовалют на портале BeInCrypto и присоединяйтесь к дискуссии в нашем Телеграм-канале