More signs of institutional involvement in #bitcoin. We are seeing more sophisticated players embrace this new asset class as #bitcoin continues its #QuantitativeHardening

— Brian Kelly (@BKBrianKelly) April 18, 2020

Flagship Renaissance fund dabbles with bitcoin https://t.co/N320QtHsof via @financialtimes

Образцовый фонд

Хедж-фонд, который является одним из крупнейших фондов в мире, теперь получил от американского регулятора разрешение на торговлю фьючерсами на биткоин (ВТС). Согласно сообщению Renaissance, фонд намеревается ограничить такую торговлю площадкой Чикагской товарной биржи (CME). Компания уже предупредила своих клиентов о том, что подобные фьючерсные контракты являются «новым и высокоспекулятивным активом», сопряженным с целым спектром факторов риска – от «короткой истории» до чрезвычайной волатильности и уязвимости перед различными мошенническими схемами. Следует отметить, что Medallion является высокодоходным хедж-фондом, стоимость которого только с начала этого года выросла, по данным The Wall Street Journal, почти на 25%. Примечательно, что основной прирост пришелся на март, когда остальные финансовые рынки преимущественно несли потери. Более того, за 20 лет деятельности с момента запуска в 1988 году среднегодовая доходность фонда равнялась почти 40%. [Institutional Investor] Возможно, новость о том, что столь успешный и уважаемый фонд решил заняться криптовалютами, привлечет к биткоину и другие хедж-фонды. Недавно редакция BeInCrypto уже рассказывала про ориентированный на криптовалюты фонд Grayscale Investments, который опубликовал отчет об инвестициях в цифровые активы за 1-й квартал 2020 года. Как показала статистика, приток институциональных инвесторов за отчетный период установил абсолютный рекорд. Примечательно также, что именно они (и, в частности, хедж-фонды) сформировали львиную долю всех инвестиций (88%).

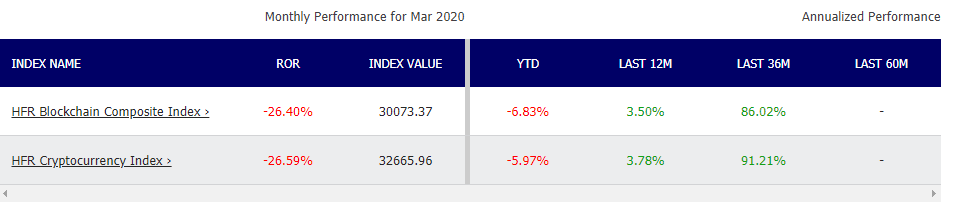

Данные по вовлеченности хедж-фондов в криптопространство и показатели их доходности можно получить также с помощью ресурса HedgeFundResearch.com.

Недавно редакция BeInCrypto уже рассказывала про ориентированный на криптовалюты фонд Grayscale Investments, который опубликовал отчет об инвестициях в цифровые активы за 1-й квартал 2020 года. Как показала статистика, приток институциональных инвесторов за отчетный период установил абсолютный рекорд. Примечательно также, что именно они (и, в частности, хедж-фонды) сформировали львиную долю всех инвестиций (88%).

Данные по вовлеченности хедж-фондов в криптопространство и показатели их доходности можно получить также с помощью ресурса HedgeFundResearch.com.

Почему биткоин? Почему сейчас?

Наиболее очевидным ответом на эти вопросы является скорый халвинг, который обусловит сокращение эмиссии новых ВТС и сделает биткоин более дефицитным активом. По этой причине каждый новый халвинг преимущественно ассоциируется с ожидаемым ростом курса ВТС. К сожалению, на этот раз «чистота» этого события искажается последствиями тяжелейшего кризиса, спровоцированного пандемией COVID-19. Не исключено, что на сей раз многим розничным инвесторам будет совсем не до вложений в криптовалюты. Однако у этой медали есть и другая сторона. Пытаясь удержать экономику на плаву, власти различных стран осуществляют беспрецедентную закачку ликвидности в свои финансовые системы. На фоне этого безудержного «количественного смягчения» халвинг биткоина предлагает альтернативу – «количественное ужесточение».Об этом напомнил недавно Адам Бэк, сооснователь и глава Blockstream.com, подчеркнув, что сокращение объемов эмиссии биткоина повышает его привлекательность в качестве «твердой валюты», в то время как традиционный фиат все глубже погружается в бездонные пучины «количественного смягчения».the "quantitative hardening" meme origin https://t.co/lXbFY2HDPk

— Adam Back (@adam3us) April 9, 2020

Согласно правилам Trust Project, BeInCrypto стремится предоставлять только непредвзятую и правдивую информацию. Цель этой новостной статьи — осветить событие точно и своевременно. Тем не менее, BeInCrypto рекомендует читателям самостоятельно проверять информацию и консультироваться со специалистом, прежде чем принимать любые финансовые решения на основе этого контента. Также обратите внимание, что наши «Условия и положения», «Политика конфиденциальности» и «Дисклеймеры» были обновлены.