Криптовалютный рынок застрял в середине медвежьего рынка, однако участники отрасли надеются, что приближающийся халвинг биткоина развернет тренд в бычьем направлении. Разбираемся, оправданы ли эти ожидания, и какие признаки укажут на то, что дно близко

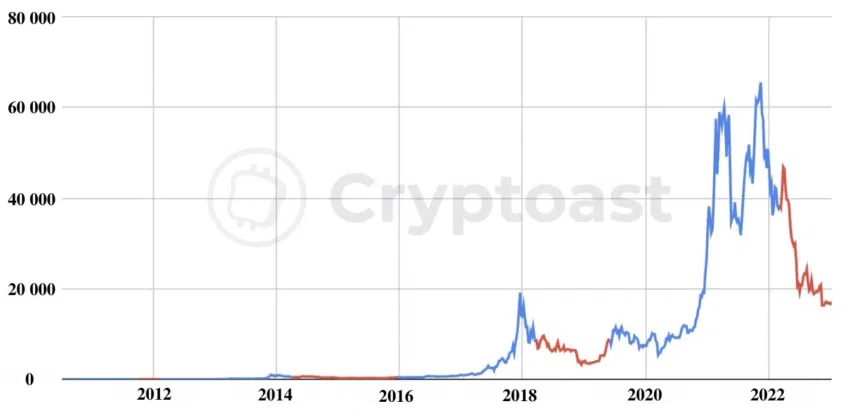

Биткоин, а с ним и остальной крипторынок, уже больше года находится в медвежьей фазе, которую подтверждают технические и фундаментальные показатели. Курс биткоина (BTC) снизился на 70% относительно исторического максимума (ATH). Большинство альткоинов потеряли более 90% от ATH, а десятки отраслевых компаний объявили о банкротстве.

В этих условиях инвесторов волнует только один вопрос: когда закончится этот затянувшийся медвежий рынок. Давайте проанализируем динамику биткоина с 2010 года, и посмотрим, как формировались предыдущие циклы бычьего рынка и медвежьего рынка.

Для начала вспомним, что такое медвежий рынок. В мире традиционных финансов у этой концепции есть официальное определение. Считается, что актив находится в медвежьем рынке, если его цена более двух месяцев находится ниже 20% относительно последнего пика.

Однако криптовалютный рынок волатильнее обычного, поэтому мы немного скорректировали это определение. Теперь оно выглядит вот так:

Криптовалютный рынок находится в медвежьем рынке, если биткоин более двух месяцев стоит на 30% дешевле своего ATH.

И наоборот. Медвежий рынок заканчивается – и начинается бычий – когда цена актива поднимается на 30% от последнего минимума и остается выше более 2 месяцев.

С базовыми понятиями разобрались — идем дальше.

Медвежий рынок биткоина — история

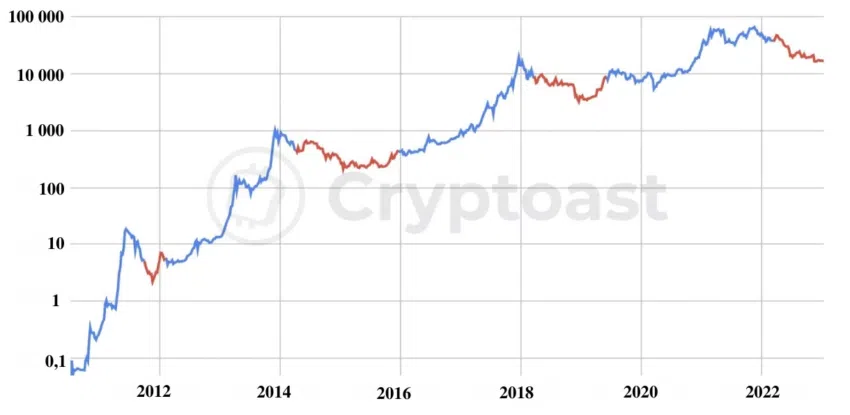

Чтобы ответить на вопрос «когда закончится этот медвежий рынок», придется заглянуть в прошлое главной криптовалюты. Биткоин движется циклично, и эта закономерность сохраняется, пока не доказано обратное. Поэтому мы изучили динамику BTC с 2010 года – когда он стоил всего лишь несколько центов – до настоящего времени.

Если брать за основу наше определение, то текущий медвежий рынок начался 7 марта 2022 года и длится уже около 346 дней. За это время цена упала примерно на 45% с $38 000 до $23 000.

Согласно тем же расчетам, медвежьи рынки 2014 и 2018 годов длились 630 и 448 дней соответственно. Таким образом, если верить статистике, у медведей еще полно времени, чтобы спокойно играть на понижение.

В 2014 году биткоин достиг дна через 287 дней после начала медвежьего цикла, в 2018 году — через 322 дня. Таким образом, можно предположить, что в этот раз BTC уже достиг дна, когда упал ниже $16 000 (на 315 день цикла).

В среднем, предыдущие три медвежьих рынка заканчивались за 287 дней до халвигна биткоина. В следующий раз он произойдет примерно 2 апреля 2024 года, то есть через 407 дней. Путем несложных математических вычислений получаем, что этот цикл должен закончиться где-то 25 мая 2023 года.

Напомним, что согласно определению, медвежий рынок заканчивается, когда биткоин поднимается более чем на 30% от недавнего минимума и держится на этом уровне более двух месяцев. В текущей ситуации это означает устойчивое удержание цены выше $20 000. Фактически BTC находится выше этого уровня уже более месяца.

Халвинг имеет значение, но это неточно

Статистика — это интересно, но для нас куда важнее понять, насколько она актуальна для нынешней ситуации. Взяв за отправную точку халвинг 2024 года, мы смогли рассчитать, что бычий рынок вернется к маю 2023 года. Но так ли важен феномен халвинга, как это было в прошлом? Или же этот нарратив себя изжил?

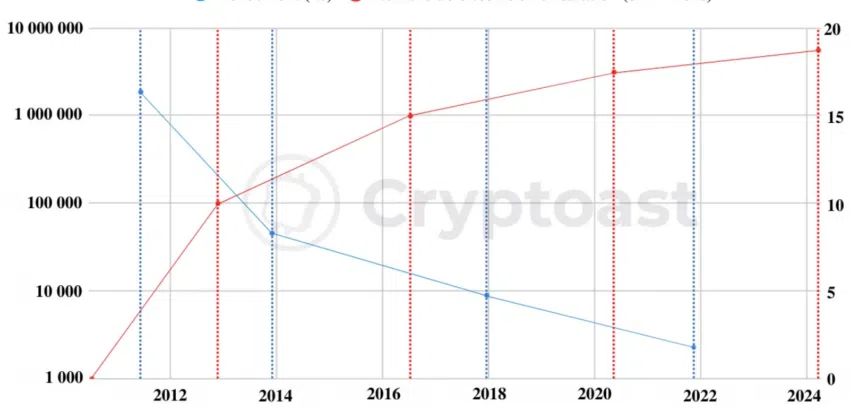

При халвинге количество биткоина, добываемого за блок, делится на два. Но чем больше BTC в обращении, тем меньше это событие влияет на рыночную динамику. Как видно из приведенного ниже графика, влияние халвинга логически коррелирует с показателями бычьего рынка:

Вернемся в 2012 год, во времена первого халвинга. В обращении тогда было 10 500 000 BTC, а халвинг сократил добычу до 5,25 млн BTC в течение следующих четырех лет (или, точнее, в течение 210 000 блоков). То есть прирост монет в обращении снизился ровно на 50%.

Халвинг, произошедший в мае 2020 года, сократит добычу до 1,312 млн биткоинов в течение 4 лет, но это лишь 7,1% от общего количества BTC в обращении на момент халвинга (18,375 млн BTC).

Следующий халвинг сократит добычу до 656 250 BTC в течение следующих 4 лет, то есть до 3,3% от общего количества уже выпущенных биткоинов. Конечно, это изменение окажет гораздо меньшее влияние на редкость биткоина и на ажиотаж вокруг события.

Ни на что не похожий медвежий рынок

Уложится ли этот медвежий рынок в стандартные рамки? Хрустального шара и карт таро у нас нет, но наш ответ — не уложится по двум причинам.

- Нарратив о том, что халвинг является триггером бычьего рынка, себя изжил.

- Макроэкономический контекст искажает картину.

Впервые в истории биткоин столкнулся с глобальным экономическим кризисом, который перерастает в общую рецессию. Центральные банки по всему миру повышают ключевые процентные ставки в надежде справиться с растущими ценами на потребительские товары.

Долгое время эти ставки были нулевыми – а в некоторых странах даже отрицательными. Коммерческим банкам было выгодно брать кредиты и выдавать дешевые кредиты. На протяжении многих лет эта ликвидность лилась на финансовые рынки, в том числе и в криптовалюты.

Однако теперь эта система сломалась, и «бесплатные деньги» закончились. Ликвидность из рисковых активов и будет уходить до тех пор, пока ситуация не изменится. Трудно рассчитывать на бычий рынок криптовалют до тех пор, пока:

- Федеральная резервная система США повышает ставку

- индексы потребительских цен/индикаторы инфляции растут или остаются высокими

- отсутствуют монетарные стимулы.

Биткоин в лучшей форме

Не все так плохо. Есть и хорошие признаки, которые говорят о том, что к 2025 году криптовалютный рынок возобновит рост. На самом деле биткоин сейчас в лучшей форме, чем во время предыдущего медвежьего рынка.

Во-первых, значительное падение рынка устранило все перекосы, очистило индустрию от слабых игроков — вспомните все те банкротства криптоплатформ и хедж-фондов — и от огромных рискованных позиций.

Во-вторых, в отличие от 2018 года, мейнстримные компании, пришедшие в криптовалюты, не отказываются от своих проектов. Похоже, они осознали, что у отрасли многообещающее будущее. В худшем случае они лишь приостанавливают работу, а в лучшем – продолжают создавать продукты, ожидая скорое восстановление.

Наконец, рынок уже не так сильно зависит от биткоина, как раньше. Его доминирование уменьшается в пользу Ethereum (ETH), второй по величине криптовалюты на рынке. Но что, если будущее рынка будет определять Ethereum? После успешного – хотя и неоднозначного – перехода на Proof of Stake (PoS) Ethereum будет привлекать все больше институциональных инвесторов, особенно по экологическим причинам.

Выводы: быки против медведей

В целом, если медвежий рынок определяется как период, в течение которого биткоин торгуется на 30% ниже ATH более двух месяцев подряд, то мы находимся в нем уже около 346 дней. Вопрос теперь в том, когда закончится эта фаза цикла.

Обратное определение предполагает, что для возобновления бычьего рынка биткоин должен подняться более чем на 30% от своего недавнего минимума и держатся на этом ценовом уровне более двух месяцев. В текущей ситуации это означает сохранение цены выше $20 000 еще в течение месяца.

Экстраполируя исторические данные предыдущих медвежьих рынков на текущий цикл, мы предполагаем, что окончание медвежьего рынка произойдет примерно 25 мая 2023 года. Эта статистика основана на модели, в которой халвинг сильно влияет на ценовую динамику.

На наш взгляд, сила халвинга ослабевает с каждым циклом, и нет полной уверенности в том, что в 2024 году он значительно повлияет на расстановку сил. Другими словами, этот медвежий рынок будет сильно отличаться от предыдущих.

Это предположение подкрепляет сложный макроэкономический контекст. Повсеместная рецессия и жесткая денежно-кредитная политика крупнейших банков ограничивают развитие финансовых рынков, включая криптовалютный.

Скорее всего, говорить об очередном бычьем рынке можно лишь после того, как ФРС начнет снижать ключевые ставки, инфляция ослабнет, а монетарное стимулирование возобновится.