Денежно-кредитная политика США повлияла на криптовалюты гораздо сильнее, чем на акции, считает макроэкономист Таша Че

Технический инвестор, которая предпочитает, чтобы ее называли просто Таша, указала на три основные причины, почему действия ФРС повлияли на криптовалюты сильнее, чем на акции. Среди причин: растущая заинтересованность институтов в криптоиндустрии, значительное увеличение кредитного плеча (в криптосделках) и зависимость криптовалют от доллара США (он часто используется в качестве расчетной единицы и идет в паре практически со всеми известными криптовалютами).

Макроэкономистка отметила, что сентябрь обещает быть напряженным месяцем для крипто- и традиционных финансовых рынков. Вчера, 13 сентября, были опубликованы данные об уровне инфляции в США за август этого года. Стало известно, что индекс потребительских цен в августе в годовом выражении замедлился до 8,3%, превысив прогноз в 8,1%. Крипторынки отреагировали на эту новость снижением на 5,8%.

Через неделю, 21 сентября, нас ожидает еще одно значимое для рынков событие – решение ФРС об очередном повышении ключевой процентной ставки. А на следующий день после объявления ФРС, 22 сентября, будет активирован хардфорк Vasil – самое крупное обновление блокчейна в основной сети Cardano.

Также уже на этой неделе должно состояться долгожданное обновление Ethereum, при котором блокчейн перейдет от алгоритма консенсуса Proof-of-Work на Proof-of-Stake.

Читайте также: Что будет с Ethereum после успешной миграции на PoS и в случае проблем с «переездом»

Заинтересованность институтов в криптоиндустрии

«Институты, решившиеся вложиться в криптовалюты, имеют больший доступ к кредитному плечу и более чувствительны к изменениям процентных ставок, поэтому мы и наблюдаем такую сильную негативную реакцию на крипторынках», – твитнула Таша.

Она заявила, что институты инвестируют огромные средства в традиционные финансы. И когда на традиционные рынки начинают сильно влиять какие-либо макроэкономические факторы (например, повышение ставки, рост инфляции и т.д.), то институты начинают переносить деньги на крипторынки. Об этом свидетельствует растущая с 2020 года корреляция между акциями и криптовалютами, о чем даже переживал МВФ.

Читайте также: Корреляция криптовалют с акциями напугала МВФ

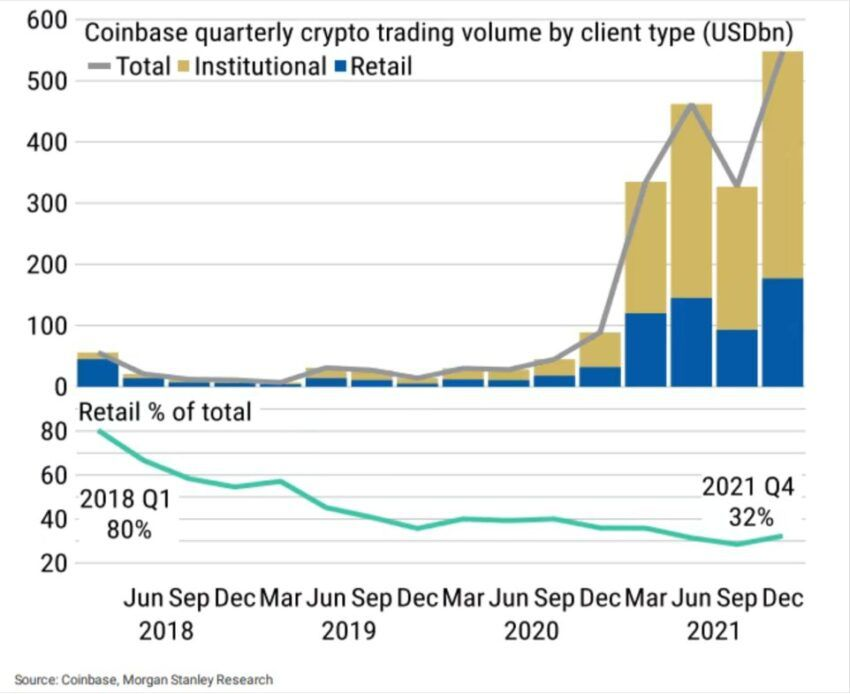

По данным Morgan Stanley Research, приток средств от институциональных инвесторов вырос с нуля до более чем 70% от общего объема криптотранзакций в период с 2018 по 2021 год. Если верить данным Coinbase, то это около $385 млрд.

Во время нынешнего медвежьего рынка криптовалюты стали более чувствительны к сокращению денежной массы в США, чем акции. Это означает, что когда Федеральная резервная система повышает процентную ставку, то это «вредит» криптоиндустрии намного больше, чем акциям.

Это довольно иронично, считает Таша, ведь, по мнению некоторых экспертов, биткоин (и в общем криптовалюты) является основным средством для защиты от инфляции и волатильности цен на традиционных рынках. Однако в последние месяцы криптовалюты все больше коррелируют с фондовыми рынками, что заставляет нас усомниться в таком свойстве цифровых активов.

Читайте также: Криптовалюта как защита от инфляции: миф или реальность

Институты увлеклись сделками с кредитным плечом

Таша также заявила, что появление децентрализованных финансов (DeFi) в 2020 году привело к резкому росту ончейн-ликвидности, в результате чего как кредитное плечо, так и общая сумма денег, заблокированных на DeFi-рынках, в пулах ликвидности и продуктах с различным видом доходности, взлетели до небес.

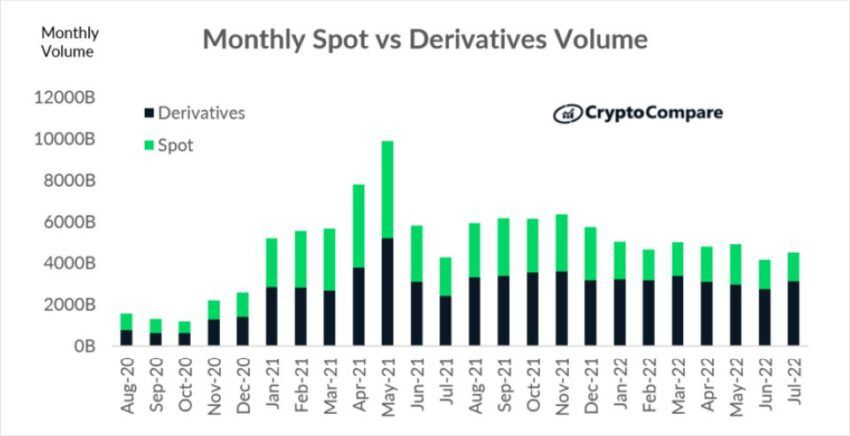

«Быстрый рост криптодеривативов на централизованных биржах также подстегнул спрос на кредитное плечо, который был удовлетворен притоком в криптоиндустрию институциональных игроков», – заявила Таша.

«Приход институциональных игроков в криптоиндустрию увеличивает спрос и доступ к кредитному плечу на крипторынке. Более высокий уровень кредитного плеча только усиливает побочный эффект от происходящего на фондовом рынке и от укрепления доллара США. В результате политика ФРС и макроэкономическая среда оказывают на крипторынки еще большее влияние, чем на традиционные финансовые рынки», – пояснила она.

Этот год также запомнится нам провалом таких криптокредиторов, как Celsius и Voyager.

Читайте также: Власти США заподозрили Celsius в многолетнем обмане инвесторов

Некоторые сторонники DeFi утверждали, что если бы весь «процесс кредитования/заимствования был хорошо сделан», то это было бы безопаснее для системы, ведь кредиты были бы чрезмерно обеспечены и программно (автоматически) ликвидировались.

Но Таше такие утверждения показались скорее «принятием желаемого за действительное».

Доминирование доллара

Таша также обсудила влияние доллара на крипторынки в рамках действий денежно-кредитной политики США. Она заявила, что использование доллара в качестве основной валюты финансирования и расчетной единицы в криптоиндустрии – это серьезная проблема.

Доллар является единственной крупнейшей фиатной валютой на крипторынке. Токены преимущественно оцениваются в долларах – точнее, в стейблкоинах на основе USD, которые занимают 95% от всего рынка такого вида монет. Кредитование и заимствование также осуществляются в основном с помощью USD-стейблкоинов.

«Но криптовалюты существует по всему миру, и большинство пользователей криптоплатформ находятся за пределами США», – отметила Таша.

«Когда доллар США дорожает, токены становятся де-факто дороже для инвесторов, не являющихся гражданами США, чья покупательная способность основана на других фиатах, и это снижает приток средств на крипторынок».

Читайте свежие новости криптовалют на портале BeInCrypto и присоединяйтесь к дискуссии в нашем Телеграм-канале