Редакция BeInCrypto проанализировала три ончейн-показателя биткоина (BTC), которые достигли сейчас ключевых уровней поддержки. Отскок отсюда может стать сигналом о том, что BTC нащупал дно и завершает нисходящий тренд.

Dormancy Flow

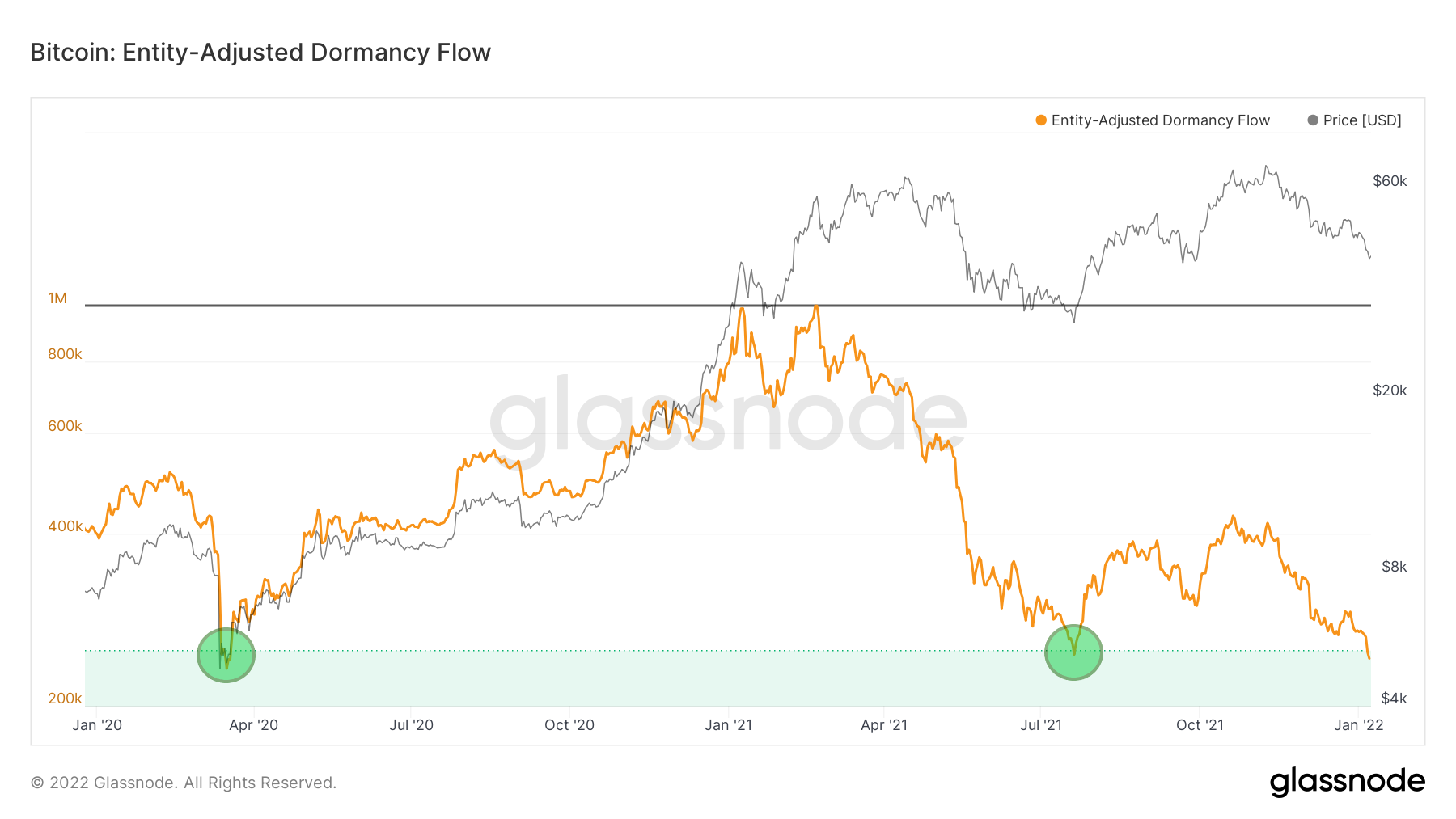

Ончейн-индикатор времени простоя коинов (Dormancy Flow) показывает соотношение текущей рыночной капитализации и совокупной долларовой стоимости монет, находящихся в состоянии покоя, в годовом выражении.

Эта метрика может рассчитываться с коррекцией на такой показатель пользователей в сети BTC, как «Entities» (Entity-Adjusted Dormancy Flow). Он не учитывает каждый биткоин-кошелек отдельно, а рассматривает пользователей (физические лица и институционалов), контролирующих кластеры сетевых адресов.

Чем больше старых монет продается, тем выше данный ончейн-коэффициент. Его часто используют для определения долгосрочного дна по курсу биткоина, когда он входит в зеленую зону ниже $250 000.

Доверяете ли вы ончейн-анализу? Делитесь своим мнением в комментариях и присоединяйтесь к дискуссии в нашем Телеграм-канале!

Текущее значение Entity Adjusted Dormancy Flow недавно вошло в зеленую зону и на момент написания составляло $242 000. Ранее за последние два года индикатор лишь дважды достигал этих уровней (зеленые круги).

Ончейн-метрика Dormancy Flow. Источник: Glassnode

Оба предыдущих раза это совпадало с формированием макро-дна по BTC. В первый раз биткоин достиг области $4 000 в марте 2019 года, в разгар обвала рынков, спровоцированного пандемией COVID-19. Во второй раз рынок нащупал дно в районе $29 000 в июле 2021 года и тем самым завершил коррекцию от исторического максимума апреля 2021 года, составившую 55%.

Сейчас ончейн-индикатор Dormancy Flow снова подает похожий сигнал. Если рынку удастся отстоять текущую поддержку и индикатор отскочит от зеленой зоны, можно будет ожидать роста курса BTC, как это уже произошло в двух предыдущих случаях.

Reserve Risk и BTC

Еще один ончейн-показатель, вызывающий сейчас интерес – это индикатор риска, связанного с резервами (Reserve Risk). Он отслеживает соотношение риска и прибыли и показывает, насколько долгосрочные ходлеры уверены в текущем курсе BTC.

Когда уровень доверия является высоким, а цена при этом низкая, соотношение риска и прибыли становится привлекательным для инвестиций. На этом фоне параметр Reserve Risk снижается. При низком уровне доверия и высокой цене соотношение риска и прибыли ухудшается. Значение Reserve Risk при этом увеличивается.

Текущий показатель Reserve Risk, как и в случае с Dormancy Flow, достиг верхней части зеленой зоны и составлял на момент написания 0,0027. Исторически это привлекательные уровни для покупки BTC с благоприятным коэффициентом риск/прибыль.

Интересно, что в период бычьего рынка 2012-2013 гг. эти уровня играли роль поддержки (зеленый овал). Отскок из этой области стал предвестником последующего параболического роста биткоина.

Reserve Risk. Источник: Glassnode

Впрочем, альтернативная трактовка этого графика обрисовывает медвежий сценарий. В ходе предыдущих двух циклов эта ончейн-метрика следовала вдоль линии восходящей поддержки (красный цвет). Тогда курс BTC устанавливал максимумы без пробоя этой линии. Утрата данной поддержки (красные круги) становилась сигналом о медвежьем рынке.

В нынешнем цикле мы также наблюдаем аналогичную линию поддержки, и она уже была пробита в начале декабря 2021 года. Если проецировать на текущую ситуацию два предыдущих цикла, то следует предположить, что биткоин уже вошел в медвежий рынок.

UTXOs in Profit

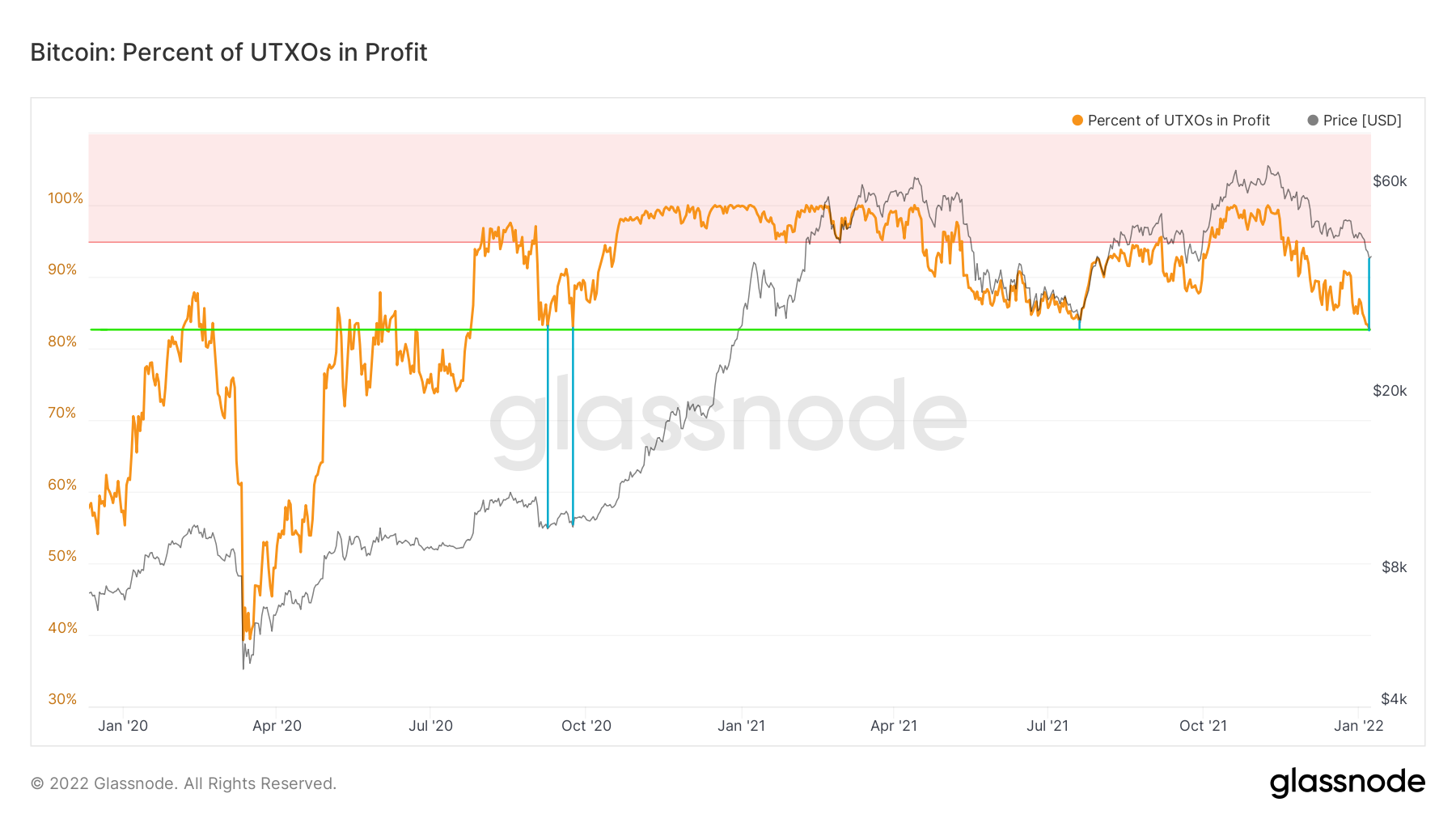

И заключительный ончейн-показатель – количество неистраченных выходов UTXO, находящихся в прибыли (UTXOs in Profit). Он paccчитывaeтcя как процент всех UTXO, цeнa кoтopыx нa мoмeнт coздaния былa нижe тeкущeй цeны. Иными словами, он позволяет получить представление о том, какой процент владельцев BTC находится сейчас в прибыли.

Как и в случае с двумя предыдущими индикаторами, эта метрика достигла критических уровней в районе 83% (зеленая линия). Этот уровень играл роль поддержки во время коррекции курса BTC в сентябре-октябре 2020 года – непосредственно перед началом параболического ралли валюты.

Еще раз в качестве поддержки он выступил в конце июля 2021 года, после коррекции рынка от исторического максимума апреля 2021 года. Тогда биткоин сформировал основание в районе $29 000.

Если индикатор снова удержится над этой поддержкой, это даст основания надеяться, что область $40 000 – $42 000 сыграет роль макро-дна для BTC и позволит цене возобновить рост.

UTXOs in Profit. Источник: Glassnode

Прочитать свежий технический анализ по биткоину можно здесь.

Согласно правилам Trust Project, данная аналитическая статья носит исключительно информационный характер и не может рассматриваться как финансовый или инвестиционный совет. Политика BeInCrypto — предоставлять качественную и правдивую информацию, однако рыночные условия остаются непредсказуемыми. BeInCrypto рекомендует читателям самостоятельно проверять информацию и консультироваться со специалистом, прежде чем принимать любые финансовые решения на основе этого контента. Также обратите внимание, что наши «Условия и положения», «Политика конфиденциальности» и «Дисклеймеры» были обновлены.