Альтсезон больше никогда не будет прежним. В прошлых циклах за ростом биткоина (BTC) почти всегда следовало бурное ралли альткоинов. Однако эпоха «всеобщего хайпа» закончилась — инвесторы стали разборчивее

В интервью для BeInCrypto основатель аналитической платформы DYOR Хитеш Малвия поделился советами о том, как искать перспективные токены в текущих условиях.

Подпишитесь на нашу рассылку и получайте новости о том, что происходит в мире Web3, прямо на почту!

Что нужно знать об изменившемся сезоне альткоинов

Раньше альтсезон означал, что доминирование биткоина падает, а большинство альткоинов резко растут. Однако теперь эта модель, похоже, устаревает.

«Если под альткоин-сезоном понимать взлет всех монет, как в прошлых циклах, то этого больше не будет. То, что мы видели у альтов в последние годы, было просто пузырем, который надувался и лопался за два бычьих и два медвежьих цикла», — сказал Малвия в беседе с BeInCrypto.

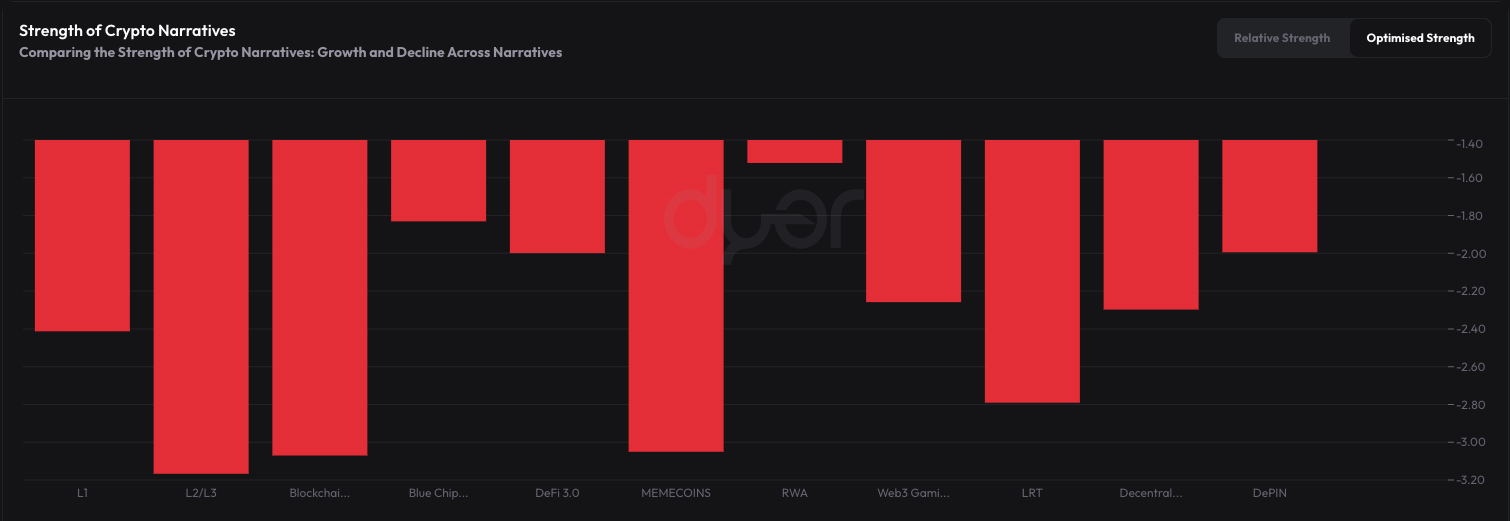

Теперь рынок вступает в фазу, где преуспеют только качественные проекты — с реальной пользой, доходами и сильным сообществом. Рынок все меньше ценит «хайп». Спекулятивные тренды, включая мемкоины, теряют популярность — с конца января 2025 года интерес к ним резко упал.

Поэтому инвесторам стоит обращать внимание на фундаментальные показатели, а не присоединяться к ажиотажу, который, скорее всего, продлится недолго.

«Мы увидим, как кривая реального внедрения криптовалют пойдет вверх, тогда как спекулятивная составляющая рынка поблекнет. Это снизит волатильность, обеспечит более предсказуемую доходность и ослабит связь с фондовым рынком. В результате на крипторынке сформируется новый класс активов, представленный двумя основными категориями: токенизированными ценными бумагами с устойчивой доходностью (как AAVE) и цифровыми аналогами золота (BTC, ETH)», — отметил Малвия.

Смена характера альтсезона во многом обусловлена тем, что теперь ликвидность перетекает между разными нарративами.

Капитал неизменно стремится к наиболее захватывающим историям. Мы наблюдаем череду мини-бумов, когда последовательно вспыхивают разные темы — мемкоины, ИИ-токены, DeFi-проекты, метавселенные, GameFi. Деньги сначала устремляются в одно «хайповое» направление, затем переключаются на следующее.

Опытные инвесторы следят за соцсетями, активностью разработчиков и новостями, чтобы замечать новые тренды до того, как они выйдут в массы.

«Ликвидность всегда будет перемещаться между разными трендами в разное время, ведь в криптоиндустрии много сегментов — как и на фондовом рынке, где одни всегда опережают другие. Эта фундаментальная рыночная динамика останется неизменной и в цифровых активах», — заявил Малвия.

Как найти потенциальных лидеров альтсезона

Малвия считает, что инвесторам стоит обращать внимание на альткоины, которые показывают относительную силу во время общих спадов. Если монета держится примерно на одном уровне или даже растет, когда биткоин падает — это явный признак устойчивого спроса (скорее всего, ее уже начали накапливать киты).

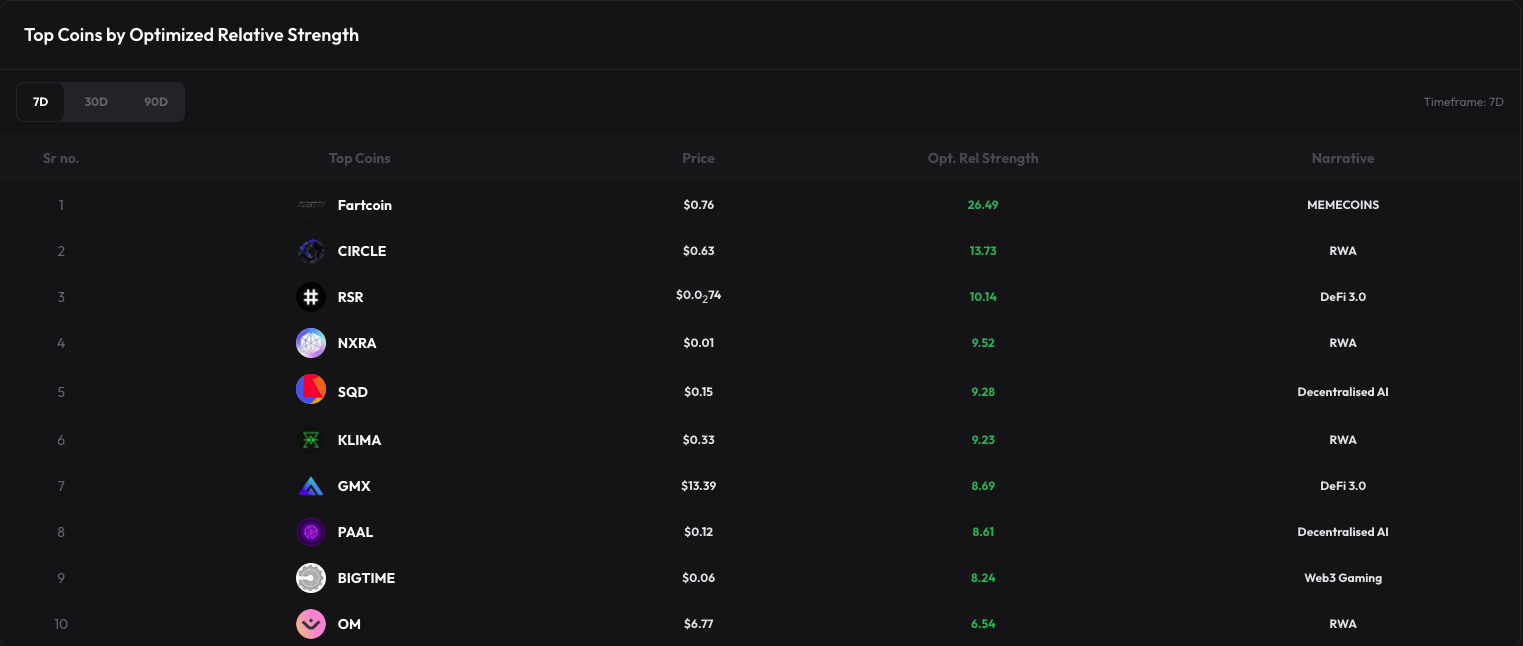

«В DYOR мы используем метрику Optimised Relative Strength — она помогает отслеживать монеты и тренды, которые проявляли наибольшую устойчивость за 7, 30 и 90 дней. Альткоины, обгонявшие рынок в последний месяц, с большой вероятностью рванут вверх, когда рынок найдет дно и начнет новый рост», — пояснил Малвия.

Малвия выделил ключевые метрики, за которыми нужно следить. Среди них:

- Объемы торгов на децентрализованных биржах (DEX). Рост торгов на децентрализованных биржах часто толкает вверх их нативные токены.

- Общая стоимость заблокированных активов (TVL). Увеличение заблокированных средств в протоколе — знак доверия пользователей (и плюс для его токена).

- Объемы деривативов Активность в фьючерсах и опционах означает больше трейдеров и комиссий — это поддержка для цены.

- Общая стоимость, защищенная оракулом (TVS). Чем больше средств защищает оракул (например, Chainlink), тем выше спрос на его токен.

- Доходы DePIN-проектов. Реальная прибыль проектов децентрализованных сетей физической инфраструктуры свидетельствует о стабильной модели, а не временном ажиотаже.

Малвия отдельно подчеркнул важность токеномики проекта. Даже самая перспективная разработка может пойти ко дну, если распределение и эмиссия токенов не продуманы.

Хорошая токеномика — честное распределение, полезные функции токена— создает устойчивый спрос.

Плохая токеномика — бесконтрольная инфляция или постоянные разблокировки токенов инсайдерами — обычно убивает проект.

«В идеале, 60% токенов должны достаться комьюнити и экосистеме — чтобы стимулировать разработчиков и пользователей на разных этапах. По сути, токены нужны, чтобы создать спрос на продукт. Их можно назвать своеобразной взяткой для привлечения внимания, но поскольку эти взятки торгуются на рынке, они могут спровоцировать эффект домино и потопить проект. Потому что обычные инвесторы часто путают успех продукта с ценой токена — а ведь именно цена токена в итоге определяет, насколько проект будет востребован», — объяснил Малвия.

Он также назвал несколько полезных инструментах для поиска следующего успешного альткоина.

- DYOR. Этот инструмент предоставляет данные об относительной силе более 200 токеноа, информацию о токеномике для 70 монет и фундаментальные данные по 65 проектам, а глубокие аналитические отчеты.

- DeFiLlama. Следит за DeFi-метриками в мультичейнах: TVL, объемы и т. д.

- Dune Analytics. Платформа с дашбордами для анализа ончейн-данных.

«Научитесь работать с DeFiLlama и Dune — там можно найти крутые инсайды. Почти все ончейн-данные есть на этих платформах. Найдите нужный дашборд, отмечайте ключевые метрики роста и стройте свою инвестиционную гипотезу на их основе. Так ваш анализ будет гораздо глубже», — заключил Малвия.

Вывод: Только те, кто копает глубже, смогут поймать главных фаворитов следующего альткоин-сезона.

Хотите стать частью большого и дружного сообщества BIC? Тогда подписывайтесь на нашу группу в «Телеграме» — там вас ждет общение с криптоэнтузиастами, помощь от наших экспертов и эксклюзивные комментарии опытных аналитиков.