Токенизация реальных активов (RWA) вызывает повышенный интерес у участников традиционного рынка.

Такие финансовые гиганты, как BlackRock, Fidelity и JPMorgan, за короткое время стали лидерами этого сектора.

SponsoredBlackRock, Fidelity, JPMorgan и токенизация реальных активов

Недавнее объявление Fidelity International о присоединении к токенизированной сети JPMorgan стало значительным этапом для компании. Согласно аналитикам Kaiko, это ставит Fidelity в один ряд с другими крупными игроками в секторе токенизации. Cотрудничество подчеркивает возрастающий интерес к использованию блокчейна в реальных приложениях.

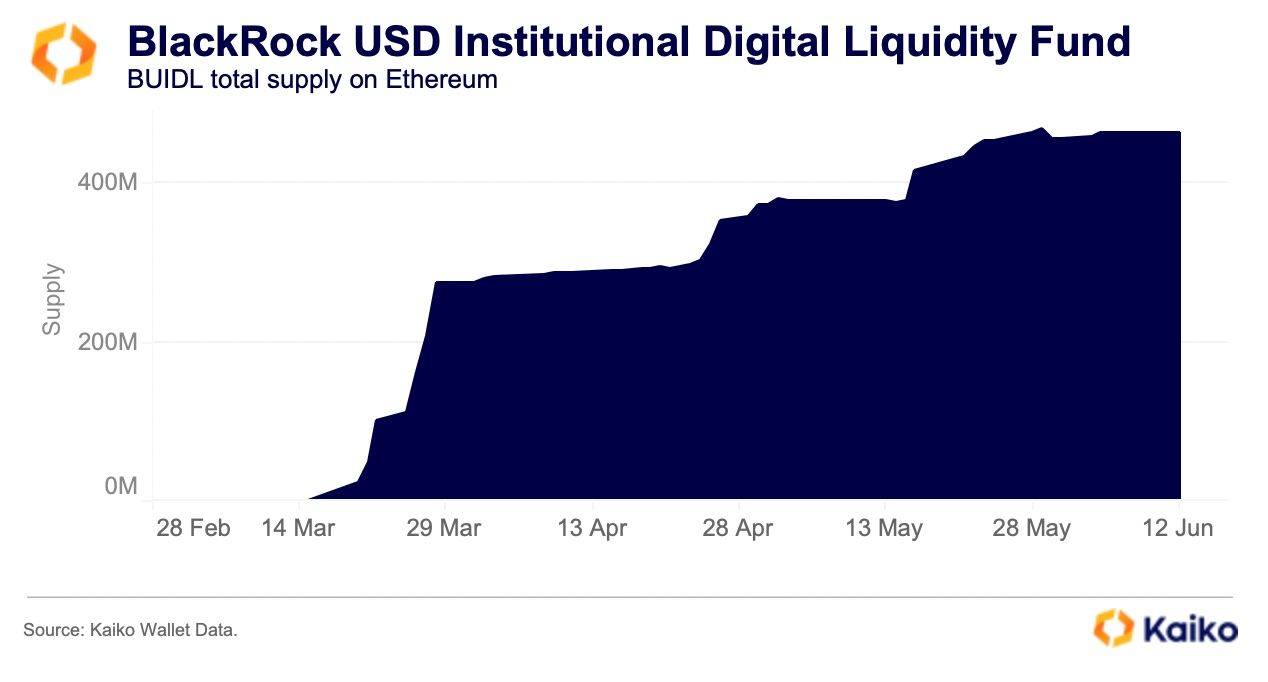

Токенизированный фонд BUIDL от BlackRock представляет собой отличный пример этой тенденции. Запущенный в марте 2024 года, BUIDL привлек более $460 млн, опередив несколько криптоориентированных компаний, таких как Maple Finance.

«С момента запуска в марте BUIDL от BlackRock опередил несколько криптоориентированных компаний, включая фонд управления денежными средствами Maple Finance, который сосредоточен на краткосрочных денежных инструментах,» — написали аналитики Kaiko.

Привлекательность технологии блокчейн заключается в ее потенциале трансформировать рынки капитала. Маредит Хэннон, руководитель отдела развития бизнеса в WisdomTree отмечает, что блокчейн может решать инфраструктурные проблемы и открывать новые инвестиционные возможности.

В центре этой трансформации находятся смарт-контракты, которые автоматизируют транзакции, выполняя заранее определенные условия без посредников. Например, в сфере кредитования ценных бумаг смарт-контракты могут автоматизировать операции, снижать ошибки и создавать стандартизированные удостоверения личности.

«Смарт-контракты предоставляют возможности для оптимизации и систематизации многих транзакций, которые сегодня в традиционных финансовых рынках выполняются в несколько этапов или вручную. Они могут использоваться для обмена удостоверениями личности и использования учетных данных между финансовыми компаниями, для устранения риска контрагента и для проверки, может ли инвестор владеть определенным частным инвестиционным фондом на основе его местоположения или статуса инвестора», — написала Хэннон.

Сотрудничество Citi, Wellington и DTCC Digital Assets на Avalanche Spruce Subnet демонстрирует практическое применение смарт-контрактов. Эти инициативы показывают, как токенизация может повысить операционную эффективность и снизить риск контрагента.

Однако переход к цифровой инфраструктуре влечет за собой вызовы. Юридические аспекты, стандарты идентификации и конфиденциальность данных требуют тщательной оценки в сотрудничестве с регуляторами. Крупным участникам финансовой отрасли необходимо создать инфраструктуру идентификации, которая поддерживала бы более широкое принятие токенизации, обеспечивая при этом безопасность и соответствие требованиям.

Смотрите последние новости криптовалют, видеообзоры, подборки полезных советов, гайды и интервью на YouTube-канале BeInCrypto. Подписывайтесь, будет интересно!