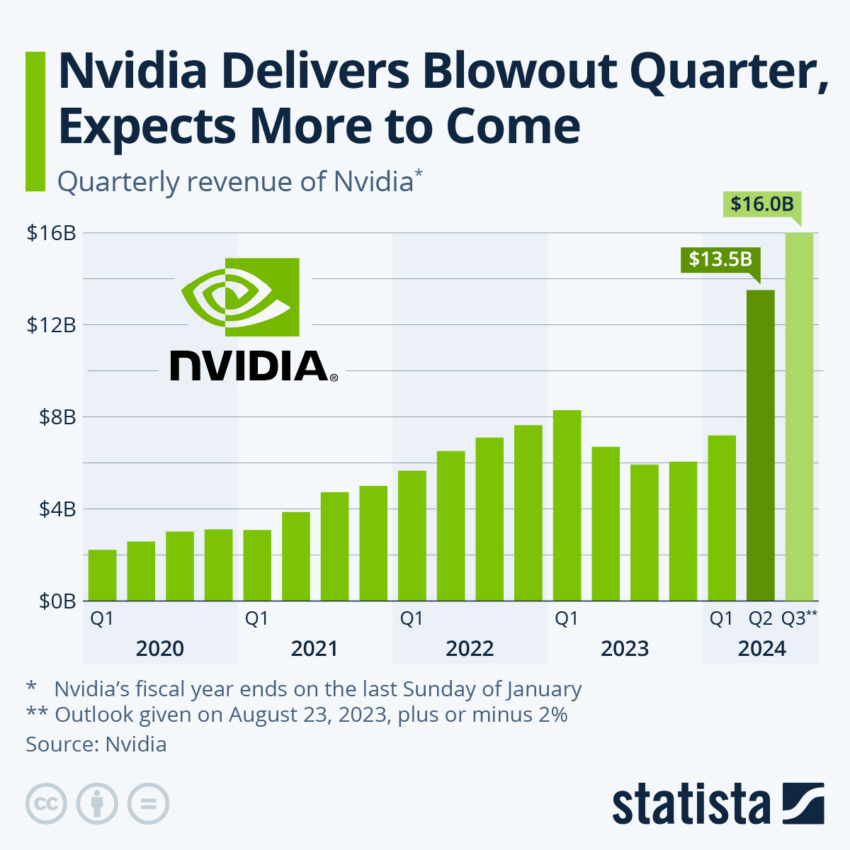

Компания Nvidia продемонстрировала внушительный рост на 211% за год, и вся технологическая отрасль воспряла духом. Многих поразил этот скачок роста, во многом объясняемый растущим спросом на ИИ — в частности, на генеративный ИИ вроде ChatGPT, и сервисы генерации изображений, такие как Midjourney

Однако не все инсайдеры отрасли разделяют эти бычьи настроения. Одним из них является Саманта ЛаДюк, внимательно следящая за финансовой деятельностью Nvidia. ЛаДюк усомнилась в последних результатах компании за второй квартал. Она также подчеркнула обеспокоенность по поводу «сомнительного» роста доходов компании от центров обработки данных.

Смотрите последние новости криптовалют, видеообзоры, подборки полезных советов, гайды и интервью на YouTube-канале BeInCrypto.

Скептицизм в отношении квартальных результатов Nvidia

Одним из спорных моментов, привлекших внимание к Nvidia, стала кредитная линия на сумму $2,3 млрд, предоставленная специализированному облачному провайдеру CoreWeave. BlackRock, один из основных кредиторов, является также третьим по величине акционером Nvidia, владеющим более 115,6 млн акций.

«Мы провели переговоры с ними, чтобы определить график внесения залога, график амортизации и график погашения. Для нас привлечение заемных средств под залог активов — это экономически эффективный способ выхода на долговые рынки», — сказал Майкл Интратор, генеральный директор CoreWeave.

Наиболее интригующим в этой кредитной линии является то, что в качестве залога были использованы графические процессоры (GPU) Nvidia, а капитал предназначен для расширения в соответствии с растущей нагрузкой на ИИ.

Ранее редакция BeInCrypto выбирала лучшие видеокарты для майнинга в 2023 году

Кроме того, кредит в размере $2,3 млрд совпадает с доходами Nvidia от продаж центров обработки данных во II квартале. Компания сообщила о рекордных $10,3 млрд, что на 141% больше, чем в прошлом квартале, и на 171% больше, чем за аналогичный период прошлого года.

Хотя с точки зрения закона с такой финансовой тактикой все в порядке, она, безусловно, вызывает сомнения по части этики.

«Это выглядит подозрительно как нерегулярный метод учета, а не обязательно как „забивание” каналов, что обычно происходит в обратном случае. У них много спроса, но недостаточно предложения. Здесь задействовано множество игроков на всех уровнях, начиная от владельцев Nvidia и CoreWeave. Поддержка этой кредитной линии и ее размер совпадают с показателями прибыли их центров обработки данных. Все это очень похоже на замкнутую систему», — подтвердила ЛаДюк.

Подобный шаг, связанный с обеспечением кредитной линии графическими процессорами Nvidia, является рискованным, учитывая быстрое устаревание технических устройств. Поневоле вспоминается катастрофическая финансовая стратегия, использованная криптовалютной биржей FTX.

Ранее редакция BeInCrypto рассказывала о том, как рухнула империя Сэма Бэнкмана-Фрида

Последствия переплетения финансовой деятельности Nvidia и CoreWeave сказываются на финансовом рынке так же, как слияние FTX и Alameda Research — на криптовалютном.

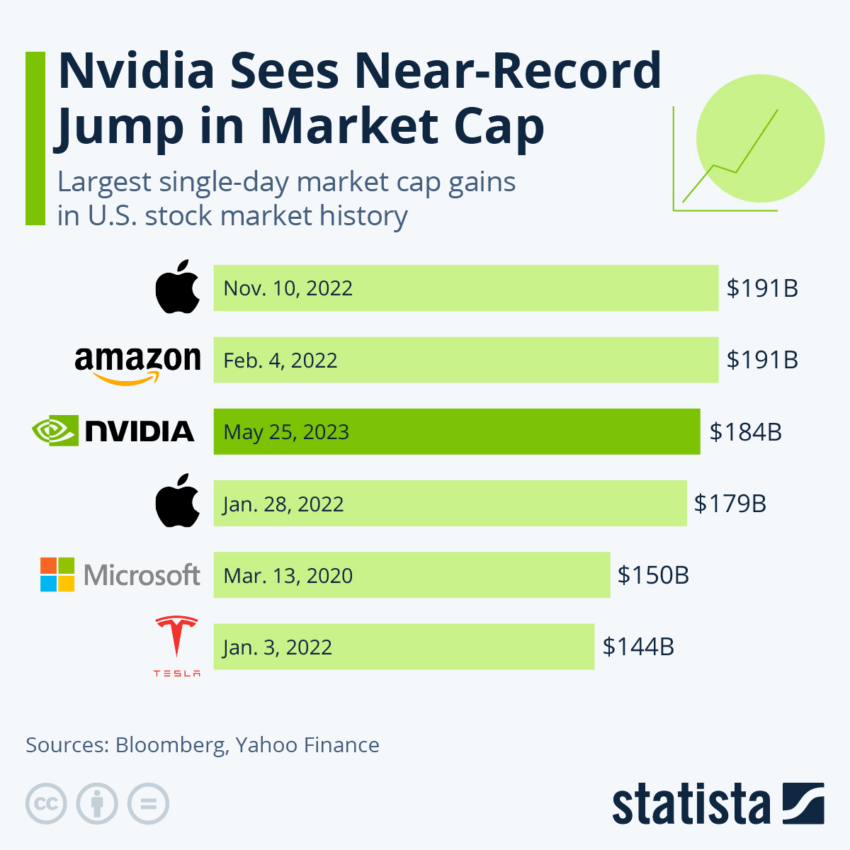

Действительно, огромный рост компании Nvidia в 2023 году, увеличивший ее рыночную капитализацию на $836 млрд, повлиял на настроения на фондовом рынке. Ощущаемое доминирование в секторе искусственного интеллекта привело в движение весь технологический сектор. Такой раздутый рост может скрыть реальный спрос на генеративный ИИ, непроизвольно создавая нестабильный пузырь.

Эксперты предполагают, что Nvidia может потерпеть крах

Астрономический взлет компании Nvidia привлек внимание как инвесторов, так и экспертов рынка. Этот бычий настрой был настолько сильным, что многие, похоже, забыли об опасностях, которые таят в себе пузыри на рынке.

Роб Арнотт, основатель компании Research Affiliates LLC, высказал мрачную точку зрения. Компания Nvidia, выросшая за последние годы на 211%, может оказаться в авангарде революции в области компьютерных технологий. Однако Арнотт охарактеризовал это как «хрестоматийную историю заблуждения большого рынка».

«Цена Nvidia отражает уверенность в том, что ее архитектура GPU продолжит доминировать, что она не будет вытеснена новыми участниками или проектами других компаний, занимающихся разработкой искусственного интеллекта, и что текущие рыночные ожидания не являются чрезмерно оптимистичными … Излишняя самоуверенность рынков парадоксальным образом трансформирует блестящие перспективы бизнеса в еще более блестящие текущие уровни цен на акции. Nvidia сегодня является образцом этого жанра: великая компания, цена которой зашкаливает», — подтвердил Арнотт.

Арнотт отметил, что падение стоимости Nvidia может спровоцировать более широкий обвал рынка. Эксперт, известный своими жесткими взглядами на возможные пузыри, подчеркнул опасность игнорирования исторических закономерностей.

«Даже правильные сценарии могут разворачиваться дольше, чем ожидает большинство инвесторов. Инвесторы считают, что неопределенность в отношении будущего роста в сторону увеличения более вероятна, чем в сторону уменьшения. Как ранее остроумно отметил наблюдатель за пузырем доткомов в 2020 году, акции технологических компаний дисконтируют весь будущий рост… и последующий», — заключил Арнотт.

Дополнительным топливом для этой версии служат недавние данные о том, что Дженсен Хуанг, генеральный директор Nvidia, продал значительное количество акций. Он реализовал опционы на две партии по 29 688 акций по цене $4 за штуку.

В свете хитроумных финансовых маневров Nvidia инвесторам необходимо соблюдать осторожность. Как показывает история, бесконтрольный оптимизм может привести к образованию пузырей, от последствий которых не застрахованы даже гиганты индустрии.