Вчерашний взлом Curve Finance привел к потере активов стоимостью более $40 млн и резкому падению цены нaтивнoго токена Curve DAO (CRV).

Однако участники криптоиндустрии куда больше напуганы последствиями эксплойта, которые могут обернуться настоящей катастрофой для некоторых из крупнейших децентрализованных кредитных протоколов.

SponsoredПоследние события из мира криптовалют, аналитика и прогнозы — все самое интересное в нашем новостном Телеграм-канале. Подписывайтесь, чтобы не пропустить ничего важного.

Что произошло с Curve Finance

Curve Finance столкнулся с крупным взломом, который прошел в два этапа. Первоначально хакеры украли около $26 млн из-за уязвимости повторного входа в пулах. Затем последовал второй этап атаки, в ходе которого злоумышленники вывели 7,1 млн CRV стоимостью $4,4 млн и 7680 WETH стоимостью $14,37 млн из пула CRV-ETH.

Инцидент произошел из-за уязвимости в устаревшей версии языка программирования Vyper, которая допускала проблемы с повторным входом в смарт-код Curve. В результате TVL снизился с $3,26 млрд до $1,72 млрд, что составляет падение почти на 46% за 24 часа.

От атаки пострадали ряд DeFi-проектов на Curve, включая JPEG’d, MetronomeDAO, deBridge и Ellipsis. Больше всех потерял пул alETH-ETH Alchemix — $13,6 млн.

Протокол AAVE оказался в зоне риска

Многие протоколы принимают токены CRV в качестве залога. Основатель Curve Finance воспользовался этим в полной мере: Егоров взял в нескольких протоколах кредиты на сумму $110 млн в стейблкоинах под залог 460 млн CRV стоимостью около $290 млн.

Самый крупный из выданных кредитов предоставила известная DeFi-платформа Aave V2. Займ стоимостью $70 млн обеспечен 34% циркулирующего предложения CRV, а его ликвидационная цена составляет $0,376 за токен. Если хакеры Curve попытаются обменять 7 млн украденных монет, курс актива, скорее всего, упадет ниже ликвидационной точки Егорова на длительный период времени. Это вынудит его закрыть позиции и подвергнет кредиторов риску возникновения задолженности.

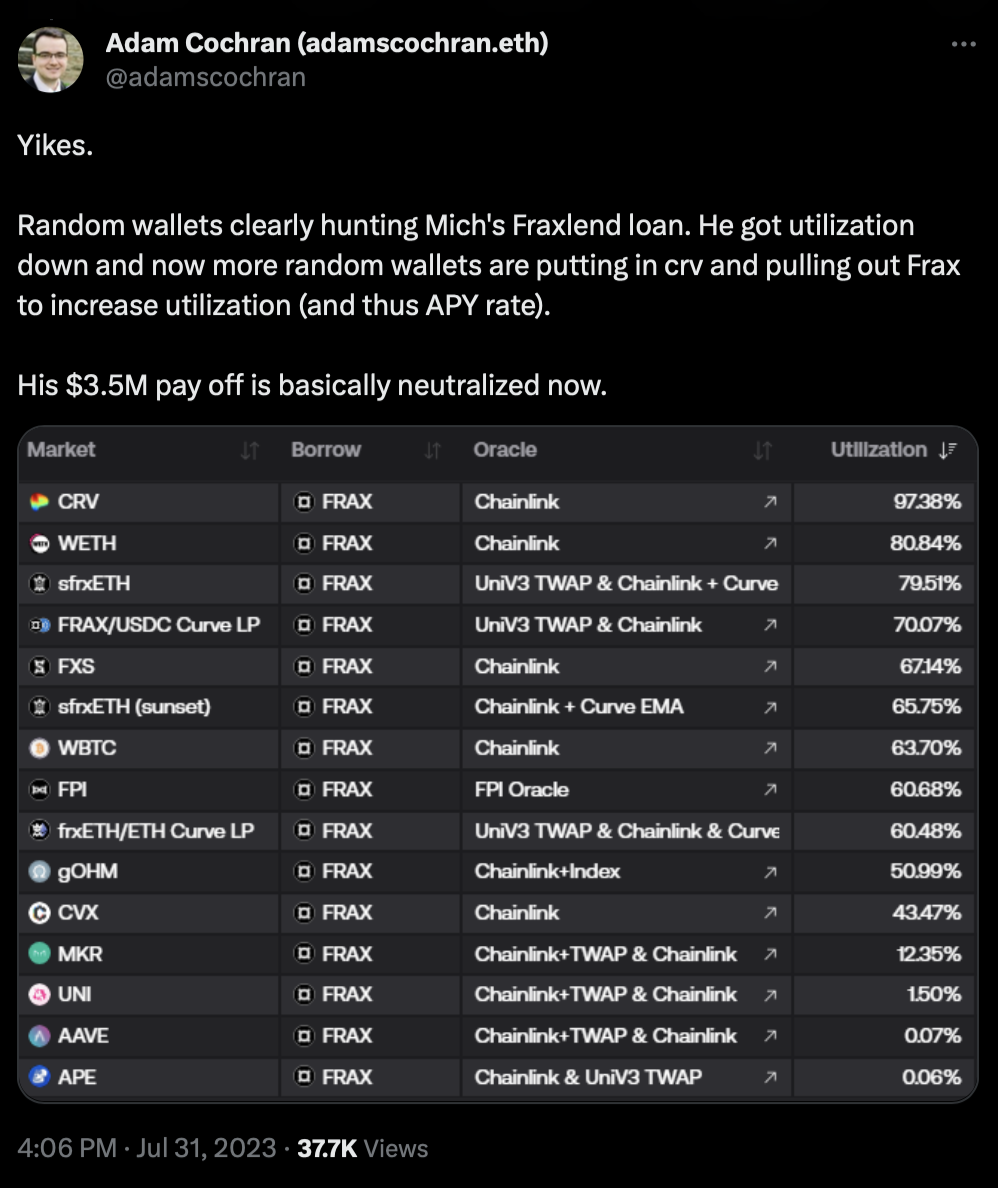

SponsoredЧтобы подлить бензина в и без того легко воспламеняющуюся ситуацию, кредиторы изымают депозиты, увеличивая загрузку пулов и процентные ставки. Некоторые участники рынка пошли еще дальше и активно способствуют ликвидации Егорова, повышая ставку по его позиции CRV Fraxlend.

Этот катастрофический сценарий не возник из ниоткуда, а стал результатом неспособности распознать предупреждающие знаки и пересмотреть статус CRV как залогового актива.

Ранее Aave уже сталкивался с проблемной задолженностью по рынку CRV после ликвидации крупной короткой позиции в январе, что явно свидетельствовало о недостатке ликвидности. Компания Gauntlet, которая специализируется на экономических исследованиях экосистемы DeFi, в прошлом месяце рекомендовала руководству Aave заморозить заимствования под нативный токен Curve.

Теперь, когда пул CRV/ETH опустел в результате атаки, ликвидность стала как никогда низкой. Учитывая то, что в настоящее время хакеры контролируют большую часть предложения CRV на биржах, а позиции Егорова приближаются к ликвидации, можно предположить, что котировки актива могут обрушиться буквально в любой момент. Таким образом, возникновение проблемных долгов попросту неизбежно.

Кто еще может пострадать от проблем Curve

Однако на линии огня также находится не только Aave. Протоколы Abracadabra, Fraxlend, Inverse и Silo, которые принимают CRV в качестве залогового актива, также рискуют столкнуться с масштабным падением TVL. Дополнительной проблемой для пользователей является возможность того, что нативные токены этих платформ будут использоваться для оформления безнадежных долгов. Это спровоцирует дополнительное давление продаж и приведет к значительному снижению цены монет.

Изолированные рисковые рынки, такие как Fraxlend и Aave V3, изолируют безнадежные долги от тех, кто сознательно принял на себя риск и предоставил средства под CRV-позиции; убытки будут поглощены этими кредиторами. Однако кредиторы, которые не изолировали риски — например, Aave V2 или MIM от Abracadabra, могут оказаться под ударом.

Учитывая широкое использование CRV в качестве залогового актива, ликвидационный каскад может стать настоящим испытанием для сегмента DeFi, который все еще не оправился от последствий затяжного медвежьего рынка.