Автоматический маркет-мейкер (Automated Market Maker, AMM) — программный алгоритм контроля ликвидности и ценообразования криптоактивов на децентрализованных биржах (DEX). В этом руководстве мы рассмотрим концепцию AMM, разберемся, как он устроен и выясним все плюсы и минусы его использования.

Хотите обсудить децентрализованные биржи и AMM с участниками сообщества? Приходите в Телеграм-канал BeInCrypto. У нас не только новости и обзоры, но и живое общение с трейдерами, инвесторами и просто фанатами криптовалюты. Задавайте вопросы экспертам, участвуйте в промоакциях, будьте в курсе вместе с BeInCrypto.

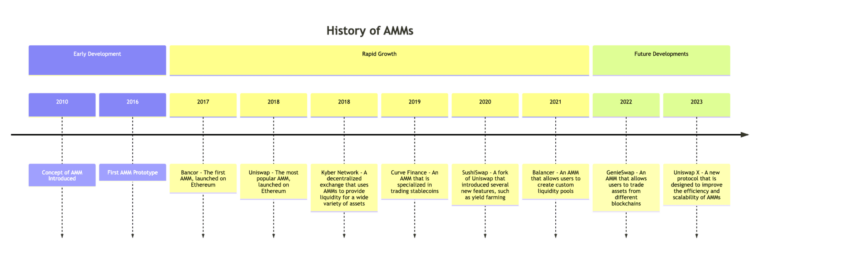

История создания АММ

До появления АММ торговля осуществлялась с помощью биржевого стакана, который фиксировал интерес покупателей и продавцов к тому или иному активу. Традиционные маркет-мейкеры обеспечивали ликвидность, получая прибыль от спреда между ценой спроса и предложения. Однако такой подход был слишком затратными и неэффективным.

В 2016 году член команды Gnosis Алан Лю предложил воплотить в жизнь концепцию автоматического маркет-мейкера, который опирается на смарт-контракты и не требует участия третьей стороны. Его поддержал Виталик Бутерин — основатель Ethereum поделился идеями Лю на Reddit и в личном блоге.

Первым протоколом децентрализованных финансов (DeFi), который внедрил AMM, стал Bankor. Но настоящую популярность инструмент приобрел с запуском Uniswap. Вслед за ней на рынке появилось сразу несколько децентрализованных бирж с поддержкой AMM, таких как PancakeSwap и SushiSwap. В 2023 году автоматический маркет-мейкер появился даже в решениях второго уровня, таких как Polygon — недавно сайдчейн начал использовать AMM в виде Uniswap V3.

На сегодняшний момент на рынке появились новые и усовершенствованные модели автоматических маркет-мейкеров, такие как вероятностные AMM, AMM с постоянным продуктом и другие. Все эти инструменты открывают новые возможности для пространства DeFi.

Как работает автоматический маркет-мейкер

Автоматический маркет-мейкер функционирует аналогично ордербукам на централизованных биржах, позволяя торговать парами активов. Однако для определения цены криптовалюты AMM полагается не на биржевой стакан, а на математический алгоритм.

Ключевым элементом, необходимым для работы автоматического маркет-мейкера, является пул ликвидности. Он представляет собой хранилище в виде смарт-контракта и обычно состоит из двух криптовалют, которые вносят поставщики ликвидности. От размера пула и количества поставщиков ликвидности напрямую зависит скорость исполнения сделок и размер проскальзывания.

Когда вы хотите продать или купить актив, средства направляются в соответствующий пул, а алгоритм рассчитывает цену на основе количества токенов в нем. Для обеспечения ликвидности AMM корректирует соотношение криптовалют в пуле.

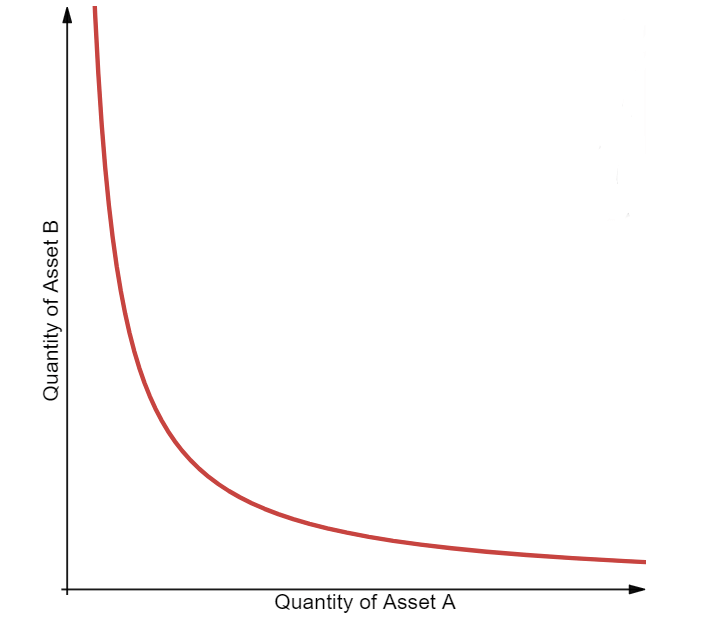

Наиболее распространенная формула для расчета цены, которую используют большинство автоматических маркет-мейкеров, это — x * y = k, где x представляет собой предложение актива A, а y – предложение актива B. K — постоянный коэффициент, отражающий общую ликвидность, доступную в пуле.

Конечной целью формулы является определение стабильной цены для каждого актива в пуле ликвидности. Оно достигается путем уменьшения стоимости одного актива и увеличения стоимости другого для обеспечения равновесия.

Например, если пользователь покупает ETH в пуле ликвидности, содержащем ETH/MATIC, и объем ETH резко возрастает, пул выйдет из равновесия. Чтобы сбалансировать общую ликвидность, будет размещен эквивалентный ордер на покупку MATIC. Цена не будет сильно колебаться, и это сократит вероятность проскальзывания.

Типы автоматических маркет-мейкеров

Автоматические маркет-мейкеры могут различаться в зависимости от алгоритмов, которые они используют, и целей, которым они служат. Вот основные типы AMM, о которых следует знать:

Виртуальный

Виртуальный автоматический маркет-мейкер не имеет реальных активов в пулах и управляет ценами исключительно с помощью математической модели. Одним из таких примеров является Perpetual Protocol, где торгуются результаты событий.

Вероятностный

Этот тип AMM использует вероятностные математические формулы для определения цены сделки и могут служить ориентирами для других маркет-мейкеров, которым требуется помощь в использовании собственных формул. На основе такого АММ работает протокол Tokemak.

C постоянным продуктом

Это наиболее распространенная форма АММ, обычно представленная формулой x * y = k. Самым известным примером платформы, которая использует этот тип автоматического маркет-мейкера, является Uniswap.

Недавно Uniswap запустила протокол UniswapX – более совершенный способ торговли между AMM, обеспечивающий повышенную ликвидность, отсутствие сбоев в транзакциях и даже свопы без газа. Это позволит вывести концепцию автоматического маркет-мейкера с постоянным продуктом на качественно новый уровень.

Гибридный

Гибридный автоматический маркет-мейкер подстраивается под конкретный сценарий. В обычных рыночных условиях он работает как АММ с постоянным продуктом. Но если цена актива становится слишком волатильной, превращается в вероятностный АММ. По такому принципу устроен протокол Balancer.

Со средневзвешенной ценой

Принцип работы такого AMM основан на специальной формуле, когда цена актива складывается из суммы обоих активов в пуле. Данный механизм использует Curve Finance.

Кредитный

Кредитный автоматический маркет-мейкер упрощает кредитование и займы в криптовалюте. Пользователи предоставляют или депонируют активы в пулы, получая при этом проценты. С другой стороны, заемщики могут предоставлять активы во временное пользование по заранее установленным процентным ставкам. Самые известные кредитные AMM – Aave и Compound.

Страховой

В основе страховых AMM лежит принцип объединения активов для обеспечения тех, которые принадлежат другим. Одним из примеров такого рода является Nexus Mutual.

Опционный

Как видно из названия, такой автоматический маркет-мейкер позволяет торговать опционами, причем для торговли используется не сам актив, а его производная. По такому принципу работает протокол Opyn.

Синтетический

Если вы хотите торговать синтетическими активами, которые представляют собой акции или золото, вы можете рассмотреть синтетические AMM — например, Synthetix.

Преимущества и недостатки AMM

Преимущества

- Децентрализация

Автоматический маркет-мейкер работает децентрализованно и не предполагает взаимодействия с третьей стороной. Таким образом, ни одна централизованная структура не может ограничить пользователям доступ к торговле.

- Некастодиальность

Доступ к децентрализованным биржам с AMM осуществляется через криптокошельки. Таким образом, платформы не имеют доступа к средствам пользователей, а клиенты платформнесут полную ответственность за безопасность своих активов.

- Нет риска манипуляции ценами

Автоматический маркет-мейкер рассчитывает цену актива на основе математической формулы и никак не может на нее повлиять.

Недостатки

- Риск проскальзывания

Недостаток ликвидности в пуле может привести к тому, что заявка будет выполнена по менее выгодной цене

- Уязвимость смарт-контрактов

На DeFi-протоколы приходится большая часть взломов и атак. Выбирая DEX с AMM, убедитесь, что платформа регулярно проходит аудит у надежных компаний и внимательно относитесь к вопросам безопасности.

- Сложность

Интерфейс децентрализованных бирж может оказаться сложным для новичков.

- Поддерживает только один вид заявок

Торговать с использованием стоп лосс или стоп лимит заявок на платформе с AMM не получится.

Подводим итоги

Появление AMM совершило настоящую революцию в мире децентрализованных финансов. Этот инструмент привнес ликвидность в экосистему DeFi, значительно упростив пользователям покупку и продажу криптовалют. Однако его функциональных возможности выходят далеко за рамки этой задачи, а потенциал, который несет в себе автоматический маркет-мейкер, пока не раскрыт до конца.

Со временем мы можем увидеть, как специалисты DeFi используют AMM и смежные технологии для создания и торговли новыми финансовыми активами, повышения ликвидности токенов малой капитализации и создания более инновационных DEX. Посмотреть, насколько далеко и глубоко они продвинутся, определенно будет интересно.

Часто задаваемые вопросы

Что такое AMM?

Кто создал AMM?

Как работает автоматический маркет-мейкер?

Дисклеймер

Согласно правилам Trust Project, образовательный контент на этом сайте публикуется только для общего ознакомления. Политика BeInCrypto — предоставлять качественную и правдивую информацию, проводить собственные исследования, а также создавать информативный и полезный контент для читателей. BeInCrypto может рассказывать о своих партнерах в своих материалах по обоюдной договоренности, однако эти договоренности не делают контент предвзятым или вводящим в заблуждение. Вся ответственность за любые действия, которые читатель предпринимает на основании информации, размещенной на нашем сайте, лежит на самом читателе. Также обратите внимание, что наши «Условия и положения», «Политика конфиденциальности» и «Дисклеймеры» были обновлены.